|

| SSI khuyến nghị mua DBD với giá mục tiêu 73.000 đồng/cổ phiếu |

Theo CTCK SSI, hầu hết các hợp đồng thuốc điều trị ung thư có giá trị lớn đều nằm ở nhóm thuốc biệt dược, thuốc Nhóm 1 & Nhóm 2, chiếm đến 89% tổng giá trị đấu thầu nhóm thuốc ung thư tại bệnh viện. Tuy nhiên, CTCP Dược - Trang thiết bị Y tế Bình Định (BIDIPHAR, HOSE: DBD) hiện chỉ có thể đấu thầu ở Nhóm 3 đến Nhóm 5 do Công ty chưa có dây chuyền sản xuất đạt chuẩn GMP-EU hoặc tương đương.

Do đó, nếu Công ty hoàn tất chứng nhận GMP-EU vào quý 3/2022 theo như kế hoạch, DBD có thể tham gia vào thị trường lớn gấp 8 lần so với thị trường hiện tại và lớn hơn nhiều so với doanh thu nhóm thuốc điều trị ung thư hiện tại của DBD.

Tuy nhiên, cần lưu ý rằng việc tham gia đấu thầu ở Nhóm 1 & Nhóm 2 không đồng nghĩa với việc DBD có thể chiếm thị phần ngay lập tức ở nhóm này. Công ty vẫn còn một số lượng đáng kể các hoạt chất điều trị ung thư có giá trị cao chưa thể sản xuất hoặc bằng sáng chế thuốc chưa hết hạn như Rituximab, Trastuzumab.... Do đó, thị trường mới khả thi mà DBD có thể tham gia hiện gấp 2,4 lần doanh thu thuốc ung thư của Công ty.

Một lợi ích đáng kể khác khi đấu thầu thuốc ở Nhóm 1 & Nhóm 2 là giá trị đấu thầu trên mỗi hợp đồng cao hơn so với các Nhóm còn lại, do giá thuốc nhập khẩu thường cao hơn 10 - 15% so với giá niêm yết hiện tại của DBD.

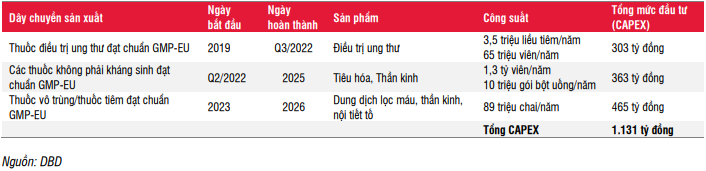

Ngoài dây chuyền sản xuất đạt chuẩn GMP-EU, DBD có kế hoạch hoàn thành 3 dây chuyền sản xuất mới trong giai đoạn 2022 – 2030 và sẽ tăng gấp 3 lần công suất hiện tại của nhóm thuốc tiêm điều trị ung thư, thuốc không phải kháng sinh và thuốc vô trùng, từ đó bổ sung thêm công suất mới cho dây chuyền thuốc viên điều trị ung thư.

|

| Nguồn: DBD |

SSI kỳ vọng doanh thu thuần của DBD sẽ đạt tốc độ CAGR là 8% trong giai đoạn 2022-2028, với hàng tự sản xuất tăng trưởng CAGR là 9%, trong khi hàng phân phối tăng trưởng chậm lại ở mức 3%/năm do doanh thu mảng thiết bị y tế sẽ giảm dần về mức bình thường so với nền so sánh cao trong năm 2021 khi đại dịch COVID dần được kiểm soát và nhu cầu đối với thiết bị sử dụng một lần thuyên giảm.

Biên lợi nhuận gộp của DBD dự kiến sẽ duy trì ở mức gần 40% nhờ biên lợi nhuận cao hơn từ sản phẩm điều trị ung thư, dung dịch lọc máu, tiêu hóa, nội tiết tố và các sản phẩm đạt tiêu chuẩn GMP-EU khác.

Chi phí SG&A/doanh thu dự kiến sẽ giảm khi doanh thu/cửa hàng thuốc tăng lên, từ 23% tổng doanh thu trong năm 2021 xuống mức 21% trong năm 2023, sau đó duy trì ổn định. Do đó, lợi nhuận ròng sẽ tăng trưởng với tốc độ CAGR là 13% trong giai đoạn 2021-2028, với biên lợi nhuận ròng ổn định quanh mức 14% từ năm 2023 trở đi.

Dựa trên EPS năm 2022 ước tính của DBD là 3.480 đồng/cp, SSI dự phóng P/E mục tiêu là 18,8x, P/B mục tiêu là 3,2x, EV/EBITDA là 13,15x dựa trên mức trung bình của các công ty cùng ngành trong khu vực và thương vụ M&A dược phẩm gần đây.

Với mức dự phóng trên, SSI khuyến nghị mua DBD với giá mục tiêu 73.000 đồng/cp.

|

| Diễn biến giá cổ phiếu DBD thời gian gần đây (Nguồn: TradingView) |

| Chứng khoán phiên sáng 4/4: "Họ" FLC bứt phá, VN-Index thử thách 1.530 điểm Thị trường chứng khoán mở cửa phiên giao dịch sáng ngày 4/4 với sắc xanh chiếm ưu thế. Đà tăng bảo phủ phần lớn thị ... |

| Tin tức chứng khoán 9h00’ hôm nay 4/4/2022: YEG, MHL, SCL, HPG, TTF, PNJ Tạp chí điện tử Kinh tế Chứng khoán Việt Nam xin cập nhật và gửi đến quý độc giả những tin tức chứng khoán mới ... |

| Tin tức doanh nghiệp niêm yết nổi bật hôm nay 4/4/2022 Tạp chí điện tử Kinh tế Chứng khoán Việt Nam xin cập nhật và gửi đến quý độc giả những tin vắn nổi bật liên ... |

Anh Khôi

Phiên bản di động

Phiên bản di động