Xây dựng số 1 (CC1) muốn phát hành 2.650 tỷ đồng trái phiếu, lãi suất 10%/năm

Theo Xây dựng số 1 (CC1), mục đích phát hành trái phiếu nhằm đầu tư/hợp tác kinh doanh và hợp tác cùng các công ty, dự án bất động sản khác để phát triển nhiều dự án bất động sản, dự án xây lắp.

Hội đồng quản trị Tổng Công ty Xây dựng số 1 - CTCP (Mã: CC1) vừa công bố phương án phát hành tổng 2.650 tỷ đồng trái phiếu riêng lẻ không chuyển đổi, không kèm chứng quyền, được bảo đảm bằng quyền sở hữu, quản lý vận hành khai thác Cao ốc Sailing Tower, được định giá hơn 3.650 tỷ đồng.

Trái phiếu có kỳ hạn ba năm với lãi suất cố định 10%/năm, kỳ trả lãi 6 tháng/lần.

Ngoài ra, CC1 còn dùng tài sản nói trên đảm bảo cho khoản vay tối đa 350 tỷ đồng của công ty tại Ngân hàng TMCP Nam Á.

Theo CC1, mục đích phát hành trái phiếu nhằm đầu tư/hợp tác kinh doanh và hợp tác cùng các công ty, dự án bất động sản khác để phát triển nhiều dự án bất động sản, dự án xây lắp.

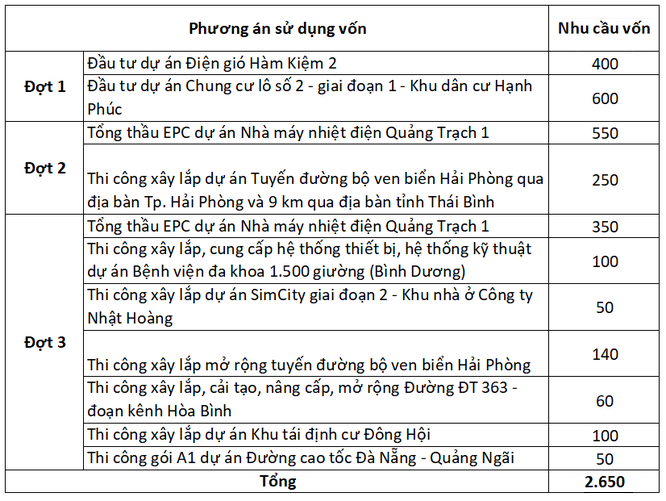

Phương án huy động 2.650 tỷ đồng sẽ chia thành ba đợt:

Đợt 1, công ty dự kiến huy động 1.000 tỷ đồng để đầu tư dự án Điện gió Hàm Kiệm 2 (400 tỷ đồng) và dự án Chung cư lô số 2 - Giai đoạn 1 tại khu dân cư Hạnh Phúc (600 tỷ).

Đợt 2, công ty dùng 800 tỷ đồng thu được đầu tư thi công xây lắp Tuyến đường bộ ven biển Hải Phòng và qua Thái Bình (250 tỷ đồng) vào làm tổng thầu EPC cho dự án Nhà máy nhiệt điện Quảng Trạch (550 tỷ).

Đợt 3, dự kiến 850 tỷ đồng còn lại sẽ dùng thi công loạt dự án bất động sản khác.

Đv: tỷ đồng

Ngày phát hành dự kiến đối với đợt 1 là 1/10, đợt 2 là 31/10 và đợt 3 sẽ vào ngày 30/11. Đơn vị đứng ra sắp xếp thương vụ là CTCP Chứng khoán Bảo Minh.

Tính đến cuối tháng 6, CC1 đi vay tổng cộng 4.377 tỷ đồng, chiếm 46% tổng nguồn vốn, hầu hết là từ các ngân hàng trong nước, trong đó dư nợ trái phiếu chỉ chiếm gần 7% tổng nợ đi vay, ghi nhận 298 tỷ đồng.

Mới đây, Xây dựng số 1 (CC1) thông báo ngày 14/10/2021 sẽ chốt danh sách cổ đông phát hành gần 4,4 triệu cổ phiếu trả cổ tức năm 2020. Tỷ lệ phát hành 4%, tương ứng cổ đông sở hữu 100 cổ phiếu được nhận về 4 cổ phiếu mới.

Giá trị phát hành theo mệnh giá gần 44 tỷ đồng. Nguồn vốn phát hành lấy từ lợi nhuận sau thuế chưa phân phối trên BCTC tổng hợp đã kiểm toán năm 2020.

Kết quả kinh doanh ghi nhận trên BCTC tổng hợp năm 2020 đã kiểm toán cho thấy năm 2020 CC1 đạt 5.020 tỷ đồng doanh thu, tăng 1,7% so với năm 2019. Tuy nhiên chi phí tăng cao khiến lợi nhuận sau thuế thu về còn gần 47 tỷ đồng, giảm 19% so với năm 2019.

Tính đến 31/12/2020 CC1 còn 46 tỷ đồng lợi nhuận sau thuế chưa phân phối. Ngoài ra công ty còn gần 9 tỷ đồng trong quỹ đầu tư phát triển và 110 tỷ đồng thặng dư vốn cổ phần.

Số liệu trên BCTC hợp nhất 6 tháng đầu năm 2021 doanh thu đi ngang, đạt 2.832 tỷ đồng và lãi sau thuế lại tăng đột biến, đạt hơn 70 tỷ đồng (trong khi cùng kỳ năm ngoái lỗ gần 92 tỷ đồng).

Trên thị trường chứng khoán, sau khi tăng mạnh hồi đầu tháng 3, giá cổ phiếu CC1 sau đó đã điều chỉnh giảm gần 20%, xuống còn 17.400 đồng (cuối phiên chiều 06/10).

| Thị trường chứng khoán ngày 6/10/2021: Tín hiệu kỹ thuật phiên chiều Tạp chí điện tử Kinh tế Chứng khoán Việt Nam dẫn nguồn Vietstock đưa ra những phân tích tín hiệu kỹ thuật phiên chiều ngày ... |

| Chủ tịch Nguyễn Quốc Huân bị phạt vì bán “chui” 40.000 cổ phiếu Chứng khoán HSC (HCM) Chủ tịch Công ty Chứng khoán HSC Nguyễn Quốc Huân liên tục bán cổ phiếu HCM trong tháng 3 và 4/2021 nhưng không đăng ... |

| Chứng khoán phiên sáng 6/10: Nhóm ngân hàng, chứng khoán đuối sức, VN-Index thoái lui gần tham chiếu Mở cửa phiên sáng 6/10, nhóm khí với sự dẫn dắt của GAS vẫn duy trì đà tăng tốt, trong khi nhóm thép sau ... |