Tìm hiểu về lợi nhuận trước thuế và công thức tính

Lợi nhuận trước thuế được xem là một trong những tiêu chí đánh giá doanh nghiệp khi nhà đầu tư tìm hiểu và quyết định đầu tư vào doanh nghiệp. Vậy lợi nhuận trước thuế là gì? Cách để tính lợi nhuận trước thuế của doanh nghiệp đúng nhất như thế nào? Bài viết dưới đây giúp nhà đầu tư hiểu rõ hơn về vấn đề này.

Lợi nhuận trước thuế là gì?

Lợi nhuận trước thuế hay còn gọi là thu nhập trước thuế (có tên tiếng Anh là Earnings Before Interest and Taxes, viết tắc là EBIT), là số liệu cụ thể để đo lường lợi nhuận mà các doanh nghiệp hay nhà đầu tư thực hiện trước thời điểm thanh toán khoản thuế và lãi vay (nếu có).

Có thể hiểu lợi nhuận trước thuế chính là lợi nhuận mà doanh nghiệp, nhà đầu tư thu được trước khi nộp thuế cho Nhà nước. Chỉ số này thường xuất hiện trên các báo cáo thu nhập giao dịch, lợi nhuận hay thua lỗ.

EBIT có được nhờ khấu trừ các chi phí từ doanh thu. Từ đó cho ra một kết quả đó là lợi nhuận gộp. Từ thu nhập trên, khấu trừ các khoản chi và sau đó cho ra số thu nhập trước lãi và thuế.

Tại sao cần xác định lợi nhuận trước thuế?

Thông thường chủ doanh nghiệp có xu hướng quan tâm hơn tới lợi nhuận sau thuế vì đây là khoản thu nhập thực tế của doanh nghiệp. Tuy nhiên, đối với các nhà đầu tư, nhà quản lý và các chuyên gia phân tích tài chính thì chỉ tiêu lợi nhuận trước thuế là gì lại vô cùng quan trọng.

Lợi nhuận trước thuế phản ánh chính xác tình hình kinh doanh của công ty có hiệu quả hay không, bởi chỉ tiêu này chưa tính đến các khoản nợ lãi vay và khoản thuế phải nộp.

Vì vậy, khi xem xét lợi nhuận trước thuế là gì sẽ cho phép nhà quản lý điều chỉnh các kế hoạch để tiếp tục mở rộng phát triển các sản phẩm đang kinh doanh (nếu lợi nhuận dương và có xu hướng gia tăng) hay thu hẹp sản xuất, chuyển đổi sản phẩm (nếu lợi nhuận âm hoặc có xu hướng giảm).

Chỉ tiêu lợi nhuận trước thuế EBIT bỏ qua các biến số như cấu trúc vốn (vốn chủ sở hữu và vốn vay) của doanh nghiệp, không xét tới gánh nặng thuế, do đó EBIT là thước đo khả năng sinh lời của công ty và có ý nghĩa lớn trong một số lĩnh vực sau:

Thuế: Khi các nhà đầu tư so sánh về nghĩa vụ thuế giữa các công ty khác nhau, chỉ tiêu EBIT giúp nhà đầu từ làm rõ thu nhập trước thuế và lãi suất của doanh nghiệp.

Nợ: Chỉ tiêu lợi nhuận trước thuế EBIT phù hợp khi các nhà phân tích tài chính nghiên cứu về các doanh nghiệp thuộc các ngành thâm dụng vốn.

Trường hợp doanh nghiệp sử dụng vốn chủ nhiều và vay ít thì doanh nghiệp chưa tận dụng được lợi thế từ đòn bẩy tài chính, do đó khoản thuế thu nhập doanh nghiệp sẽ gia tăng. Ngược lại, đối với các doanh nghiệp vay nợ nhiều, khoản thuế thu nhập doanh nghiệp sẽ giảm nhưng chi phí trả lãi vay lại gia tăng.

Công thức tính lợi nhuận trước thuế?

Lợi nhuận trước thuế bao gồm tất cả các khoản lợi nhuận thu về từ hoạt động sản xuất kinh doanh, lợi nhuận tài chính và lợi nhuận phát sinh khác. Lợi nhuận trước thuế được tính bằng tổng doanh thu trừ đi chi phí.

Cụ thể, công thức tính lợi nhuận trước thuế:

Lợi nhuận trước thuế = Tổng doanh thu – Chi phí cố định – Chi phí phát sinh |

Trong đó: Tổng doanh thu là toàn bộ doanh thu được thu về từ hoạt động sản xuất, kinh doanh của doanh nghiệp thể hiện trong các biên lai, hóa đơn bán ra.

Chi phí cố định bao gồm giá vốn bỏ ra, chi phí vận chuyển, chi phí sản xuất, chi phí thuê nhân viên, chi phí thuê địa điểm và các khoản chi phí khác có tính chất cố định trong kinh doanh.

Chi phí phát sinh là tất cả các chi phí phát sinh theo quá trình hoạt động của công ty không theo kế hoạch của doanh nghiệp.

Sau khi đã tổng hợp số liệu và hoàn thành xong các bước xác định chi phí thì ta mới có thể xác định chính xác lợi nhuận trước thuế từ đó có thể xác định đúng về tình trạng lãi, lỗ của doanh nghiệp.

Ví dụ 1: Doanh nghiệp A có tổng doanh thu trong quá trình kinh doanh là 10 tỷ đồng. Trong đó, doanh nghiệp A đã mua sản phẩm từ công ty X với tổng số tiền là 4 tỷ. Chi phí vận chuyển kho hàng của công ty X về kho hàng của doanh nghiệp A là 500 triệu. Chi phí thuê nhân viên và chi phí thuê địa điểm tổng là 1 tỷ. Chi phí vận chuyển từ kho hàng đến cho khách hàng là 200 tr. Chi phí phát sinh trong quá trình kinh doanh là 100tr.

Lợi nhuận trước thuế của doanh nghiệp A là:

10 tỷ – (4 tỷ + 1 tỷ + 500tr + 200tr) – 100tr = 4,2 tỷ

Như vậy, doanh nghiệp A đang kinh doanh có lãi.

Ví dụ 2: Doanh nghiệp B có tổng doanh thu trong quá trình kinh doanh là 5 tỷ đồng. Trong đó, doanh nghiệp A đã mua sản phẩm từ công ty Y với tổng số tiền là 4 tỷ. Chi phí vận chuyển kho hàng của công ty Y về kho hàng của doanh nghiệp B là 500 triệu. Chi phí thuê nhân viên và chi phí thuê địa điểm tổng là 1 tỷ. Chi phí vận chuyển từ kho hàng đến cho khách hàng là 200 tr. Chi phí phát sinh trong quá trình kinh doanh là 100tr.

Lợi nhuận trước thuế của doanh nghiệp A là:

5 tỷ – (4 tỷ + 1 tỷ + 500tr + 200tr) – 100tr = – 800tr

Như vậy, doanh nghiệp B đang kinh doanh lỗ.

Các chỉ tiêu đánh giá lợi nhuận trước thuế trong kinh doanh

Để đánh giá lợi nhuận trước thuế của doanh nghiệp, thông thường ta so sánh giữa giá trị của lợi nhuận trước thuế với 0.

Trường hợp 1: Lợi nhuận trước thuế EBIT >0: Điều này phản ánh doanh nghiệp làm ăn có lãi dương. Doanh nghiệp đang kinh doanh đúng hướng, nên mở rộng đầu tư kinh doanh và chưa cần thay đổi mô hình kinh doanh.

Trường hợp 2: Lợi nhuận trước thuế EBIT = 0: Điều này phản ánh doanh nghiệp làm ăn không có lãi. Như vậy, doanh nghiệp thậm chí không có đủ khả năng trả lãi nợ vay và trả thuế TNDN.

Điều này đồng nghĩa với việc các cổ đông sẽ không được chia cổ tức. Doanh nghiệp trong trường hợp này cần xem xét thay đổi chiến lược, kế hoạch và mô hình kinh doanh để đạt hiệu quả tốt hơn.

Trường hợp 3: Lợi nhuận trước thuế EBIT < 0: Điều này phản ánh doanh nghiệp làm ăn thua lỗ. Như vậy, tổng doanh thu của doanh nghiệp nhỏ hơn các chi phí dành cho việc bán hàng, chi phí quản lý doanh nghiệp, chi phí trả lương cho nhân viên,… Doanh nghiệp cần thu hẹp hoạt động sản xuất kinh doanh, thực hiện các hoạt động cắt giảm chi phí,…

Lợi nhuận trước thuế thường được đánh giá thông qua 03 chỉ tiêu dưới đây:

Lợi nhuận từ hoạt động kinh doanh: LN từ hoạt động kinh doanh = Doanh thu từ hoạt động bán hàng – Chi phí hàng bán – Chi phí hoạt động;

Lợi nhuận từ hoạt động tài chính: Lợi nhuận từ hoạt động tài chính = Doanh thu từ hoạt động tài chính – Chi phí tài chính;

Lợi nhuận từ các hoạt động khác: Lợi nhuận từ các hoạt động khác = Thu nhập khác – Chi phí khác.

Có được chia lợi nhuận trước thuế hay không?

Hiện nay, pháp luật không có quy định bắt buộc phải chia lợi nhuận sau thuế cũng không có quy định không được chia lợi nhuận sau thuế. Tuy nhiên, thông thường các doanh nghiệp chỉ thực hiện chia lợi nhuận sau khi đã thực hiện các nghĩa vụ thanh toán nợ và đóng thuế TNDN. Sau khi thực hiện các nghĩa vụ trên, phần lợi nhuận còn lại chính là lợi nhuận sau thuế.

Khi đó, nếu lợi nhuận sau thuế dương thì doanh nghiệp làm ăn có lãi và các cổ đông sẽ được chia cổ tức. Nếu lợi nhuận sau thuế âm hoặc bằng 0 thì doanh nghiệp đang kinh doanh không hiệu quả, và tất nhiên doanh nghiệp không có lợi nhuận để chia cho cổ đông.

Như vậy, trong mọi trường hợp, việc phân chia lợi nhuận cho cổ đông được thực hiện cuối cùng, sau khi doanh nghiệp đã hoàn thành tất cả các nghĩa vụ trả nợ và nộp thuế cho nhà nước.

Điều này có nghĩa là không được chia lợi nhuận trước thuế – doanh nghiệp chỉ chia lợi nhuận sau thuế khi mức lợi nhuận này dương. Trong nhiều trường hợp, doanh nghiệp quyết định không chia lợi nhuận sau thuế cho cổ đông mà sử dụng số tiền đó để tái đầu tư, mở rộng hoạt động sản xuất kinh doanh.

Ngoài ra, chúng tôi cũng xin giới thiệu tới độc giả các thông tin mà nhiều người quan tâm trong lĩnh vực Kinh tế - Chứng khoán được liên tục cập nhật như: #Nhận định chứng khoán#Bản tin chứng khoán#chứng khoán phái sinh#Cổ phiếu tâm điểm#đại hội cổ đông#chia cổ tức#phát hành cổ phiếu#bản tin bất động sản#Bản tin tài chính ngân hàng. Kính mời độc giả đón đọc.

| Nguyên tắc đường trung bình MA trong cắt lỗ chứng khoán Để "sống sót" trên thị trường chứng khoán đầy biến động, nhà đầu tư cần tuân thủ nguyên tắc quản trị rủi ro một cách ... |

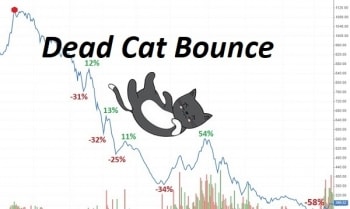

| Dead Cat Bounce là gì? Cú nảy con mèo chết (tiếng anh: Dead cat bounce): Là sự hồi phục giá tạm thời của cổ phiếu, hàng hóa, thị trường… trong ... |

| Chỉ số S&P 500 là gì? Các yếu tố tác động đến chỉ số S&P 500 Đối với nhà đầu tư chứng khoán lâu năm thì chắc chắn đã một lần nghe đến chỉ số S&P 500. Đây là chỉ số ... |