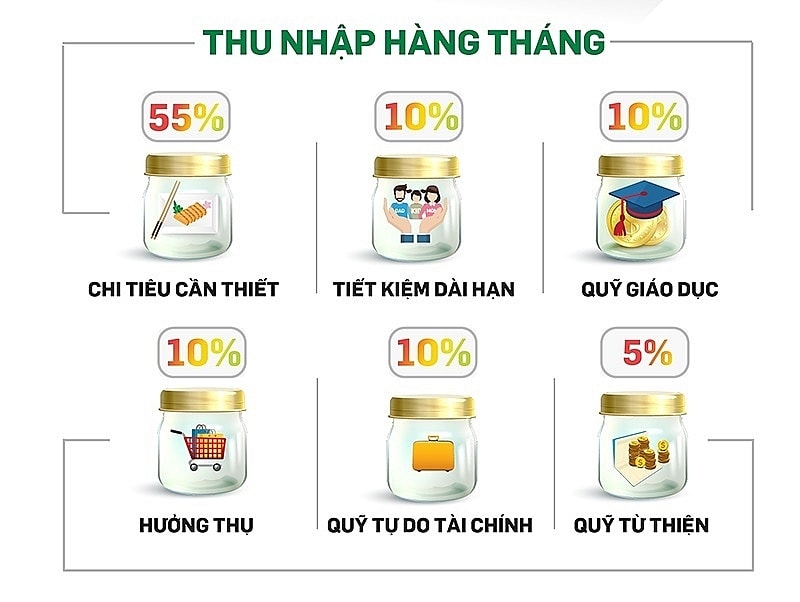

Quy tắc 6 chiếc lọ trong quản lý tài chính cá nhân

Bạn đang gặp khó khăn trong việc kiểm soát thu chi và dù đã rất cố gắng thế nhưng tình trạng thâm hụt vẫn luôn xảy ra? Vậy hãy tham khảo ngay quy tắc 6 chiếc lọ tài chính do doanh nhân T.Harv Eker - tác giả quyển “Bí mật tư duy triệu phú” chia sẻ. 6 quy tắc này đã được hàng triệu người áp dụng để quản lý tài chính cá nhân hiệu quả hơn!

Quy tắc 6 chiếc lọ là gì?

Trong cuộc sống luôn có những người có xuất phát điểm và thu nhập không thực sự cao nhưng lại có cuộc sống sung túc trong khi nhiều người có mức lương không hề thấp nhưng vẫn khó khăn, thiếu thốn. Sự khác biệt nằm ở cách quản lý tài chính cá nhân, quản lý chi tiêu.

Quy tắc 6 chiếc lọ (JARS System) là nguyên tắc quản lý tài chính cá nhân được sáng tạo bởi Harv Eker - nhà sáng lập Peak Potential Trainning - công ty chuyên đào tạo, nghiên cứu tư duy phát triển và làm giàu.

Theo tác giả Harv Eker, bất cứ ai cũng có thể sử dụng phương pháp 6 chiếc lọ này ngay cả những người cho rằng mình không có nhiều tiền để quản lý, quan trọng nhất là bạn phải biết cách vận dụng biến tiết kiệm trở thành thói quen.

1. Lọ số 1 (55% thu nhập) - Chi tiêu cần thiết

Hàng tháng, thu nhập của bạn sẽ phải trang trải cho rất nhiều chi phí sinh hoạt như thuê nhà, ăn uống, xăng xe đi lại, thanh toán hóa đơn điện, nước, trả học phí cho con, mua sắm,… bởi vậy khoản chi tiêu cần thiết sẽ là chiếc lọ lớn nhất, chiếm 55% thu nhập của bạn.

Một số người cho rằng 55% là con số khá lớn, vậy bạn hãy nghĩ rằng mục đích của việc kiếm tiền là làm cho cuộc sống thoải mái, hạnh phúc, đừng bao giờ bỏ quên hiện tại chỉ nghĩ tới tương lai. Chỉ khi nhu cầu thiết yếu hàng ngày được đáp ứng đầy đủ thì mới có động lực, sức khỏe để cố gắng cho tương lai.

Hạn mức 55% tổng thu nhập là con số đã được cân nhắc hợp lý. Nếu số tiền dành cho chi tiêu thiết yếu vượt quá hạn mức này thậm chí lên đến 80% thì bạn cần phải xem xét và cân đối lại các khoản chi của mình để giảm bớt số tiền thâm hụt.

Nếu đã điều chỉnh hợp lý tuyệt đối, không thể cắt xén bất cứ khoản chi tiêu nào mà vẫn không đạt đến mức lý tưởng thì bạn nên tìm cách tăng thêm thu nhập như kiếm thêm công việc thứ 2, kinh doanh, đầu tư…

2. Lọ số 2 (10% thu nhập) - Tiết kiệm dài hạn

Chiếc lọ này còn có tên là quỹ dự phòng khẩn cấp, dành cho những dự định tương lai hoặc các trường hợp bất chợt xảy ra như ốm đau, bệnh tật.

Để giàu hơn trong tương lai, bạn không thể chỉ hài lòng với những gì đang có. Hãy nỗ lực hơn nữa, sử dụng 10% thu nhập để tạo ra một quỹ dự phòng và đầu tư, giúp bạn bứt phá, kiếm được nhiều tiền hơn hoặc trang trải cuộc sống trong những thời điểm khó khăn ập đến như: Ốm nặng, tai nạn, bệnh tật, mất việc…

Với số tiền từ quỹ này, bạn hoàn toàn có thể đầu tư vào chứng khoán, tự kinh doanh hay đầu tư vào một tài sản nào đó sẽ tăng giá trị trong tương lai. Điều quan trọng là muốn đầu tư vào đâu thì bạn phải có hiểu biết về lĩnh vực đó, tránh hùa theo đám đông.

Việc dành 10% thu nhập cho đầu tư đã được các chuyên gia tính toán và cho biết là có ít rủi ro nhất có thể. Nếu đầu tư không thành công, bạn cũng chỉ mất đi 10% thu nhập và có thêm nhiều bài học cho tương lai.

3. Lọ số 3 (10% thu nhập) - Quỹ giáo dục

Càng có nhiều kiến thức thì thành công càng dễ đến, vì vậy mà việc bổ sung, nâng cao kiến thức vô cùng quan trọng. 10% tích lũy từ chiếc lọ thứ 3 có thể sử dụng để trả chi phí học thêm các kiến thức chuyên ngành, kỹ năng mềm phục vụ công việc, cuộc sống mà bạn thấy cần thiết.

Đầu tư vào bản thân để trở thành con người có tri thức, phù hợp với sự tiến bộ của xã hội là điều hết sức cần thiết, vì thế trong 6 chiếc lọ tài chính không thể thiếu chiếc lọ dành cho giáo dục.

Các bạn hãy dành ra 10% thu nhập cho các khóa học kỹ năng mềm, tham gia một khóa học nghệ thuật, hay mua những cuốn sách chuyên ngành để tích lũy những kiến thức bổ ích. Tri thức là con thuyền đưa ta đến thành công, đừng bao giờ quên dành ra một khoản thu nhập chi cho việc học hành.

4. Lọ số 4 (10% thu nhập) - Hưởng thụ

10% thu nhập này là để tự thưởng cho bản thân sau những nỗ lực, vất vả. Hãy tự thưởng cho mình một chuyến du lịch, xem một bộ phim ngoài rạp hay đi spa, mua sắm… Lưu ý là không nên chi tiêu quá 10% thu nhập hàng tháng cho việc hưởng thụ.

Điều này không nhất thiết là bạn sẽ chi tiêu hết 10% cho việc du lịch, mua sắm, bạn có thể tích lũy dần trong nhiều tháng để thưởng cho mình một chiếc xe mới, mua nội thất mới hay điện thoại mới… Đây cũng là những khoản đáp ứng nhu cầu hưởng thụ của chính bạn.

Sau khi đã xác định những thứ mình mong ước trong tương lai, bạn hãy chia nhỏ giá trị của chúng theo 10% thu nhập. Từ đó, bạn sẽ dễ dàng tính toán được khoảng thời gian cần thiết để thực hiện mục đích và sẽ có động lực để kiếm tiền nhiều hơn, chi tiêu tiết kiệm hơn.

5. Lọ số 5 (10% thu nhập) - Tự do tài chính

Tự do tài chính có lẽ là cụm từ được nhắc đến nhiều trong thời gian gần đây. Đây là trạng thái khi con người có đủ tiền để trang trải cuộc sống hay tự đưa ra những quyết định và lựa chọn mà không phải đắn đo về tài chính. Khái niệm này không phụ thuộc vào thời gian, độ tuổi hay trí tuệ, mà phụ thuộc vào năng lực làm chủ và kiểm soát tài chính. Hiểu đơn giản hơn, tự do tài chính là khi bạn thoát khỏi nỗi lo cơm áo gạo tiền.

Dựa trên quy luật 4% trong một nghiên cứu hồi năm 1998 của 3 giáo sư thuộc đại học Trinity Texas, để có thể tự do tài chính, bạn cần số tiền gấp 25 lần chi phí sinh hoạt hàng năm tối thiểu. Ví dụ, nếu bạn cần chi tiêu ít nhất 20 triệu mỗi tháng, trong 1 năm bạn sẽ cần 240 triệu. Vậy để cơ bản tự do tài chính, bạn cần ít nhất 6 tỷ.

Gia tăng tài sản sao cho chúng x25 lần là điều không hề dễ dàng, tuy nhiên, chiếc lọ số 3 này có thể giúp bạn. Đây sẽ là khoản vốn giúp bạn tham gia đầu tư (chứng khoán, trái phiếu, bất động sản…) hoặc góp vốn làm ăn với bạn bè. Khi đó, giả dụ có mất hoàn toàn thu nhập mỗi tháng, bạn vẫn luôn còn 10% này để sinh lời.

6. Lọ số 6 (5% Thu nhập) - Quỹ từ thiện

Với tinh thần san sẻ yêu thương, mỗi tháng bạn có thể trích ra 5% thu nhập cho quỹ này. Tuy nhiên nếu tình hình tài chính không quá cao bạn có thể giảm số % xuống cho phù hợp, nhưng đừng bỏ hẳn nhé bởi trong cuộc sống luôn có người gặp khó khăn.

Trên đây là quy tắc 6 chiếc lọ tài chính do chúng tôi tổng hợp và gửi đến bạn. Hy vọng sau bài viết này bạn đã có được kế hoạch chi tiêu tài chính hợp lý và tiết kiệm được tiền cho bản thân.

Công ty CP Chứng khoán Đầu tư Tài chính Việt Nam (VISC) tiền thân là Công ty Cổ phần Chứng khoán Thương mại và Công nghiệp Việt Nam được thành lập ngày 15/10/2007 theo giấy phép thành lập và hoạt động số 88/UBCK-GP do UBCK Nhà Nước cấp ngày 11/01/2008 với các cổ đông sáng lập có nền tảng tài chỉnh vững mạnh. Lĩnh vực kinh doanh: Môi giới chứng khoán; Tự doanh chứng khoán; Tư vấn đầu tư chứng khoán; Lưu ký chứng khoán; Bảo lãnh phát hành chứng khoán… Ngày 01/12/2009, VICS chính thức niêm yết cổ phiếu tại Sở Giao dịch Chứng khoán Hà Nội (HNX) với mã chứng khoán VIG. Ngày 04/5/2023, Công ty CP Chứng khoán Thương mại và Công nghiệp Việt Nam đã nhận được Giấy phép điều chỉnh của Ủy ban Chứng khoán Nhà nước chấp thuận về việc thay đổi tên Công ty với tên mới là Công ty CP Chứng khoán Đầu tư Tài chính Việt Nam (viết tắt là VISC, MCK: VIG). Đồng thời, Công ty cũng thay đổi địa chỉ website mới: visc.com.vn (địa chỉ website cũ: vics.com.vn). Địa chỉ trụ sở chính: Tầng 1 và Tầng 8, khối B tòa nhà Sông Đà, đường Phạm Hùng, phường Mỹ Đình 1, quận Nam Từ Liêm, Thành phố Hà Nội. Trải qua 15 năm hình thành và phát triển, đến nay Công ty CP Chứng khoán Đầu tư Tài chính Việt Nam đã được Tập đoàn Đầu tư Thăng Long đầu tư chiến lược, tái cấu trúc thành công và ra mắt thương hiệu mới VISC, với định hướng trở thành một định chế tài chính trung gian hàng đầu tại Việt Nam, tham gia vào lĩnh vực kinh doanh dịch vụ chứng khoán, dịch vụ tài chính và ngân hàng đầu tư. Quý nhà đầu tư có nhu cầu mở tài khoản vui lòng bấm vào đường link bên dưới: https://wts.visc.com.vn/mo-tai-khoan/ |

Đ. Duy