Phân tích kỹ thuật trong đầu tư chứng khoán

Phân tích kỹ thuật (TA) là phương pháp dựa vào biểu đồ, đồ thị diễn biến giá cả và khối lượng giao dịch của cổ phiếu nhằm phân tích các biến động cung – cầu đối với cổ phiếu để giúp cho nhà đầu tư quyết định thời điểm nên mua vào, bán ra hay giữ cổ phiếu trên thị trường.

Nguồn gốc của Phân tích kỹ thuật

Phân tích kỹ thuật chứng khoán bắt đầu xuất hiện với Charles Dow, người phát minh ra các chỉ số thị trường. Vào cuối thế kỷ 19, phân tích kỹ thuật trở nên nổi tiếng vì được chính người sáng lập cũng là biên tập viên của nhật báo Wall Street Journal, Charles Dow, giới thiệu tới các cộng đồng trader lớn. Các bài báo đó được xem là cơ sở ban đầu cho phân tích kỹ thuật ngày này và được gọi là “Lý thuyết Dow”.

Lý thuyết Dow – Nền tảng cơ bản của Phân tích kỹ thuật

Phân tích kỹ thuật hiện nay được xây dựng dựa trên Lý thuyết Dow với ba nguyên lý cơ bản chung:

Tất cả thông tin trên thị trường đều đã phản ánh vào giá

Trong phân tích kỹ thuật, giá cổ phiếu phản ánh tất cả các yếu tố, bao gồm: xu hướng thị trường, môi trường kinh tế – chính trị, biến động vi mô – vĩ mô, tâm lý thị trường, kết quả hoạt động kinh doanh của các doanh nghiệp,… Vì vậy, khi muốn tìm hiểu để đưa ra quyết định đầu tư, nhà đầu tư không cần quan tâm đi sâu vào các yếu tố khác mà chỉ cần chú trọng vào phân tích sự biến động của giá, từ đó phân tích xu hướng dịch chuyển của giá để đưa ra các chiến lược giao dịch phù hợp và hiệu quả nhất.

Giá cả chuyển dịch theo xu hướng

Trong nguyên lý này, giá cổ phiếu có xu hướng chuyển động theo hướng đã quan sát và duy trì xu hướng đó. Cụ thể hơn, khi giá cổ phiếu có xu hướng tăng thì nó sẽ tiếp tục tăng, hoặc khi có xu hướng giảm thì nó sẽ duy trì sự giảm này.

Tuy nhiên, giá cũng sẽ dịch chuyển theo một xu hướng đến một mức nhất định và sẽ dừng lại cho đến khi có những dấu hiệu đảo chiều. Nhiệm vụ của phân tích kỹ thuật cũng chính là xác định xu hướng giá và nhận biết dấu hiệu đảo chiều này.

Các nhà đầu tư và nhà phân tích nên xác định được xu hướng giá hiện tại là gì, nó có tiếp tục theo xu hướng này không hay đang có dấu hiệu đảo chiều. Tìm hiểu và phân tích kỹ các yếu tố này sẽ giúp nhà đầu tư có những quyết định đầu tư đúng đắn.

Lịch sử thường có xu hướng lặp lại

“Không có gì mới trong kinh doanh đầu cơ hoặc đầu tư vào chứng khoán và hàng hóa. Đầu cơ cũng lâu đời như những ngọn đồi. Bất cứ điều gì xảy ra trong thị trường chứng khoán ngày hôm nay đã từng xảy ra trước đây và sẽ xảy ra một lần nữa” – Đây là câu nói nổi tiếng của nhà giao dịch chứng khoán đầu thế kỷ 20 - Jesse Livermore được trích trong cuốn “Hồi Ức Của Một Thiên Tài Đầu Tư Chứng Khoán được xuất bản lần đầu vào năm 1923”. Điều này có thể giải thích là do bản chất của con người có xu hướng khó thay đổi, tâm lý của nhà đầu tư sẽ chi phối rất nhiều đến các quyết định giao dịch trên thị trường chứng khoán.

Quy tắc hoạt động này cũng được biểu hiện trên các mẫu hình, mô hình,… Khi giá cổ phiếu dịch chuyển các mô hình, chỉ báo này sẽ cho thấy sự lặp đi lặp lại trên một cơ sở nhất định, từ thời kỳ này sang thời kỳ khác. Nhiều mẫu biểu đồ trong phân tích kỹ thuật đã được sử dụng hơn 100 năm và vẫn được vận dụng đến bây giờ vì các mẫu trong biến động giá trong biểu đồ đó vẫn thường lặp lại.

Như vậy, đối với nguyên lý này, phân tích kỹ thuật dùng để nghiên cứu giá cổ phiếu trong quá khứ với kỳ vọng lịch sử sẽ lặp lại, từ đó nhà đầu tư sẽ có những kinh nghiệm từ những trường hợp giá trong quá khứ để xử lý và đưa ra quyết định phù hợp nhất trong đầu tư.

Các chỉ báo thường được sử dụng trong phân tích kỹ thuật

Hiện nay có rất nhiều chỉ số kỹ thuật được sử dụng trong phân tích kỹ thuật, trong đó có một số chỉ báo thông dụng như:

Chỉ báo khối lượng giao dịch

Khối lượng giao dịch (volume) là một trong hai yếu tố chính cùng với nến giá cấu thành nên biểu đồ giá của mọi mã cổ phiếu. Từ đó có thể thấy mức độ quan trọng của volume trong chứng khoán đối với nhà đầu tư. Trong bài viết này, chúng ta hãy cùng tìm hiểu về khái niệm, ý nghĩa và cách sử dụng volume một cách hiệu quả trong đầu tư chứng khoán.

Volume (khối lượng giao dịch) trong chứng khoán là tổng số cổ phiếu được khớp lệnh trong phiên ngày hôm đó đối với một mã cổ phiếu hay một sàn chứng khoán cụ thể.

Khối lượng giao dịch trong chứng khoán có ý nghĩa quan trọng đối với nhà đầu tư. Nó không chỉ thể hiện số lượng cổ phiếu được khớp lệnh trong phiên mà còn cho thấy nhu cầu giao dịch của nhà đầu tư, xu hướng giá và tiềm năng cổ phiếu trong thời gian sắp tới.

Khi một cổ phiếu có khối lượng giao dịch thấp, nhiều nhà đầu tư sẽ cho rằng cổ phiếu này có vẻ không đủ tiềm năng. Điều trên là đúng nhưng chỉ là ở mức tương đối. Bởi vì khối lượng cổ phiếu giao dịch còn cần được xem xét cùng một số yếu tố khác để có đánh giá chính xác nhất.

Ngược lại, khi một cổ phiếu có khối lượng giao dịch rất cao thì cũng có 2 trường hợp:

Một là, cổ phiếu đang thu hút kỳ vọng rất lớn của nhà đầu tư khi ngành nghề kinh doanh được dự báo mang lại lợi nhuận lớn hoặc có một số tin tức vĩ mô tích cực cho doanh nghiệp. Trong trường hợp này, nhiều nhà đầu tư sẽ thực hiện việc “mua đuổi”. Và họ kỳ vọng giá cổ phiếu sẽ tăng mạnh, qua đó tạo ra thanh khoản lớn cho cổ phiếu.

Hai là, cổ phiếu đang có góc nhìn tiêu cực đến từ nhà đầu tư. Như lợi nhuận của ngành nghề kinh doanh dự báo giảm hoặc môi trường kinh doanh không thuận lợi. Trong trường hợp này, một số nhà đầu tư có xu hướng mua tích luỹ dài hạn với giá thấp hoặc có ý định bắt đáy, còn bên bán muốn bán với mọi giá để có thể “cắt lỗ”, từ đó tạo nên khối lượng giao dịch lớn trong nhiều phiên của cổ phiếu nào đó.

Đường xu hướng (trendline)

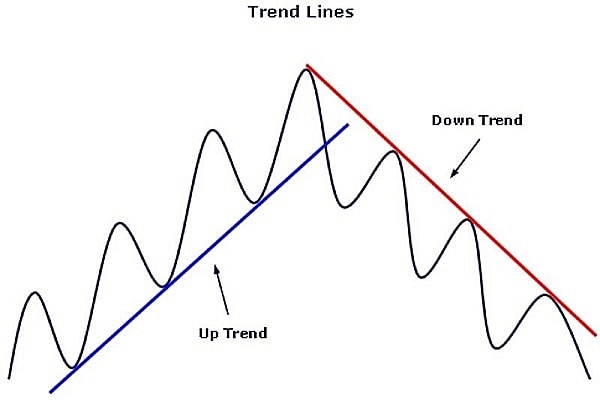

Đường xu hướng, hay còn gọi là đường trendline là một chỉ báo quan trọng giúp các nhà đầu tư nhận định xu hướng tăng hay giảm của thị trường.

Đường xu hướng sẽ có hình dạng là đường thẳng nối liền các đỉnh (hoặc đáy) liền nhau. Đường xu hướng của 1 cổ phiếu sẽ thể hiện giá của cổ phiếu đó đang có xu hướng như thế nào trên biểu đồ giá. Có 2 loại xu hướng chính: xu hướng tăng (Uptrend); xu hướng giảm (downtrend).

Bằng việc so sánh vị trí đỉnh và đáy hiện trạng với đỉnh hoặc đáy tương ứng trước đó. Nhà đầu tư có thể dễ dàng nắm bắt được xu hướng của cổ phiếu đó.

Nếu đường xu hướng có đỉnh sau cao hơn đỉnh trước, đáy sau cao hơn đáy trước thì có nghĩa là cổ phiếu đang trong xu hướng tăng.

Ngược lại, nếu đỉnh sau thấp hơn đỉnh trước, đáy sau thấp hơn đáy trước thì có nghĩa là cổ phiếu đó đang vào xu hướng giảm.

Đường trung bình động MA

Đường trung bình động MA là chỉ báo xu hướng, mục đích chính là để giá đang vận động theo xu hướng tăng, giảm hay không có xu hướng.

Nó được xem là chỉ báo chậm, nó không có tác dụng để dự báo mà chủ yếu là sẽ vận động theo diễn biến giá đã được hình thành, nhìn chung nó có ý nghĩa tương đối. Chỉ báo này được tính dựa trên mức giá đóng cửa trung bình giá trong một khoảng thời gian

Hai loại đường trung bình động thường được sử dụng là Đường trung bình cộng giản đơn viết tắt SMA (Simple Moving Average) và Đường trung bình lũy thừa, viết tắt EMA (Exponential Moving Average)

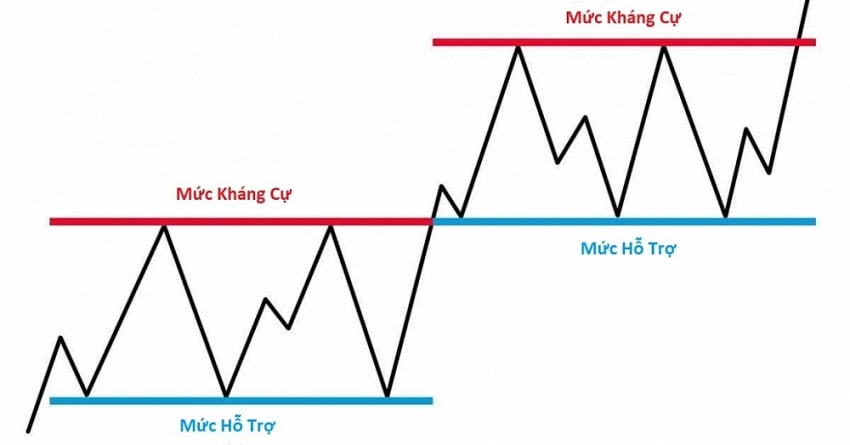

Các mức hỗ trợ và kháng cự

Hỗ trợ và kháng cự là các vùng giá của cổ phiếu mà ở đó xu hướng được nhà đầu tư chứng khoán kỳ vọng sẽ đảo chiều hoặc di chuyển chậm lại trước khi tiếp tục xu hướng, và hành vi đó có khả năng lặp lại trong tương lai.

Hỗ trợ là vùng giá của cổ phiếu mà ở đó xu hướng giảm được kỳ vọng sẽ đảo chiều tăng. Tại vùng giá này, lực mua cổ phiếu sẽ chiếm ưu thế so với lực bán của cổ phiếu.

Kháng cự là vùng giá của cổ phiếu mà ở đó xu hướng tăng được kỳ vọng sẽ đảo chiều giảm. Tại vùng giá này, lực bán của cổ phiếu sẽ chiếm ưu thế so với lực mua của cổ phiếu đó.

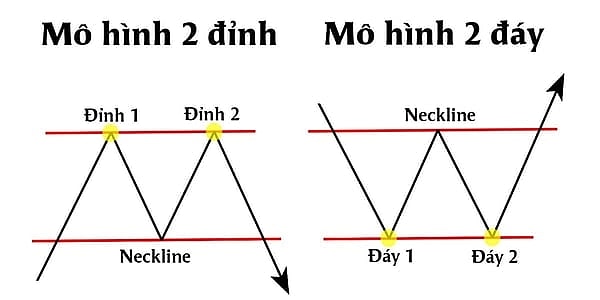

Các mô hình giá

Mô hình giá (Price Pattern) là dạng các biểu đồ về giá thực hiện mô phỏng các giao dịch mua bán trong các khoảng thời gian nhất định. Mô hình giá có sự đa dạng hình thù nhất định và được lặp lại nhiều lần. Nhờ đó các nhà giao dịch có thể dự đoán được những biến động về xu hướng giá trong tương lai.

Trên bảng đồ thị kỹ thuật số, các điểm giá được nối lại với nhau trong một khoảng thời gian nhất định. Từ đó sẽ tạo nên các hình dạng mô hình giá như mô hình vai đầu vai, mô hình đỉnh kép, mô hình 2 đỉnh, mô hình 2 đáy,...Từ mô hình cụ thể sẽ giúp cho các nhà giao dịch dự đoán được mức giá tiếp theo dựa trên những dữ liệu từ quá khứ.

Chỉ báo động lượng

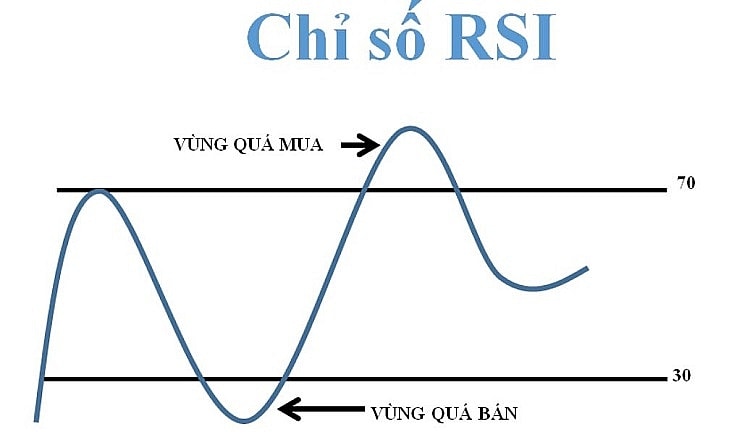

Một trong những khía cạnh của phân tích kỹ thuật chính là phân tích động lượng giá cổ phiếu. Động lượng về bản chất cho biết tốc độ di chuyển của giá cổ phiếu. Hiện tại trên thị trường có nhiều phương pháp để đo động lượng và cách phổ biến nhất chính là sử dụng cá chỉ báo động lượng.

Hầu hết các chỉ báo động lượng sử dụng các giá trị nhất định để cho tín hiệu quá mua hoặc quá bán. Tại những mức quá mua hoặc quá bán, động lượng của giá sẽ bắt đầu yếu đi và có thể đảo chiều xu hướng trước đó.

Các chỉ báo động lượng thường dao động giữa mức cực trị (quá mua và quá bán). Điều này vô tính dẫn đến tính chất khác, đó chính là đường cắt ngang qua đường trung tâm của chỉ báo, được hiểu là động lượng đang tăng hoặc giảm, thậm chí cho tín hiệu mua/bán.

Một số chỉ chính để đo động lượng là MACD, chỉ số sức mạnh tương đối (RSI), Stochastic, chỉ số định hướng trung bình (ADX), tỷ lệ thay đổi giá(ROC).

Vai trò của phân tích kỹ thuật

Phân tích kỹ thuật đóng vai trò là công cụ trợ giúp nhà đầu tư với 03 chức năng chính: báo động, xác thực và dự đoán.

Công cụ báo động: PTKT cảnh báo sự phá vỡ các ngưỡng an toàn gồm hỗ trợ & kháng cự và thiết lập nên các ngưỡng an toàn mới hay nói cách khác là thiết lập mức giá mới thực sự thay vì dao động quanh một mức giá cũ. Đối với trader, việc nhận biết các dấu hiệu về sự thay đổi mức giá càng sớm sẽ giúp cho họ sớm có hành động mua vào hoặc bán ra kịp thời.

Công cụ xác nhận: Mỗi phương pháp PTKT được sử dụng kết hợp với các PTKT khác hoặc các phương pháp PTCB để đánh giá về xu thế của giá chứng khoán. Việc kết hợp và bổ trợ lẫn nhau giữa các phương pháp kỹ thuật khác nhau giúp nhà đầu tư có được kết luận chính xác và tối ưu hơn.

Công cụ dự đoán: Nhà đầu tư sử dụng các kết luận của PTKT để dự đoán giá tương lai với kỳ vọng về khả năng dự đoán tốt hơn.

Ưu và nhược điểm của phân tích kỹ thuật

Ưu điểm:

Xác định các tín hiệu để phân tích xu hướng giá của chứng khoán là yếu tố quan trọng giúp nhà đầu tư thành công trong các chiến lược đầu tư. Nếu phân tích cơ bản thường được sử dụng để ra quyết định đầu tư thì phân tích kỹ thuật được dùng để xác định điểm mua vào và điểm bán ra của cổ phiếu.

Nhược điểm:

Trên thị trường chứng khoán sẽ có nhiều yếu tố tác động mà chúng không thể lường trước và không thể được phát hiện ra khi phân tích kỹ thuật. Việc sử dụng phân tích kỹ thuật hoặc phân tích cơ bản không đảm bảo sẽ đem lại hiệu quả 100% cho các chiến lược đầu tư.

Bởi vậy, các nhà đầu tư cần có một chiến lược quản lý rủi ro để hạn chế tác động của các biến động bất lợi tác động tới danh mục đầu tư của mình.

Trên đây là những chia sẻ của ông Đỗ Tiến Duy – Chuyên gia Phân tích thuộc Phòng Đầu tư và Phân tích Công ty Chứng khoán Đầu tư Tài chính Việt Nam về phân tích kỹ thuật. Mong rằng những kiến thức trên có thể giúp các nhà đầu tư hình dung một cách tổng quát về phân tích kỹ thuật trong đầu tư chứng khoán. Chúc các bạn đầu tư thành công!

Công ty CP Chứng khoán Đầu tư Tài chính Việt Nam (VISC) tiền thân là Công ty CP Chứng khoán Thương mại và Công nghiệp Việt Nam được thành lập ngày 15/10/2007 theo giấy phép thành lập và hoạt động số 88/UBCK-GP do UBCK Nhà Nước cấp ngày 11/01/2008 với các cổ đông sáng lập có nền tảng tài chỉnh vững mạnh. Lĩnh vực kinh doanh: Môi giới chứng khoán; Tự doanh chứng khoán; Tư vấn đầu tư chứng khoán; Lưu ký chứng khoán; Bảo lãnh phát hành chứng khoán… Ngày 01/12/2009, VICS chính thức niêm yết cổ phiếu tại Sở Giao dịch Chứng khoán Hà Nội (HNX) với mã chứng khoán VIG. Ngày 04/5/2023, Công ty CP Chứng khoán Thương mại và Công nghiệp Việt Nam đã nhận được Giấy phép điều chỉnh của Ủy ban Chứng khoán Nhà nước chấp thuận về việc thay đổi tên Công ty với tên mới là Công ty CP Chứng khoán Đầu tư Tài chính Việt Nam (viết tắt là VISC, MCK: VIG). Đồng thời, Công ty cũng thay đổi địa chỉ website mới: visc.com.vn (địa chỉ website cũ: vics.com.vn). Địa chỉ trụ sở chính: Tầng 1 và Tầng 8, khối B tòa nhà Sông Đà, đường Phạm Hùng, phường Mỹ Đình 1, quận Nam Từ Liêm, Thành phố Hà Nội. Trải qua 15 năm hình thành và phát triển, đến nay Công ty CP Chứng khoán Đầu tư Tài chính Việt Nam đã được Tập đoàn Đầu tư Thăng Long đầu tư chiến lược, tái cấu trúc thành công và ra mắt thương hiệu mới VISC, với định hướng trở thành một định chế tài chính trung gian hàng đầu tại Việt Nam, tham gia vào lĩnh vực kinh doanh dịch vụ chứng khoán, dịch vụ tài chính và ngân hàng đầu tư. Quý nhà đầu tư có nhu cầu mở tài khoản vui lòng bấm vào đường link bên dưới: https://wts.visc.com.vn/mo-tai-khoan/ |

Đ. Duy