Ngân hàng Quân đội (MB) có khả năng được nới room tín dụng lên 30 - 35%

Đây là nhận định của BVSC, với việc MB tham gia hỗ trợ mạnh nền kinh tế trong thời gian đại dịch cũng như việc tiếp nhận bắt buộc tổ chức tín dụng.

Trong báo cáo cập nhật về Ngân hàng TMCP Quân Đội (MB - Mã: MBB), Chứng khoán Bảo Việt (BVSC) cho rằng với các lợi thế như làm chủ công nghệ từ mạng lõi ngân hàng cho đến ứng dụng, hệ thống sản phẩm cũng như quản trị nhân sự, quản trị rủi ro,... nhiều khả năng MB sẽ tái cơ cấu thành công tổ chức tín dụng (TCTD) tiếp nhận bắt buộc.

Thông tin tại đại hội đồng cổ đông năm 2022, Ban lãnh đạo MB cho biết việc nhận chuyển giao bắt buộc một TCTD ngoài là nhiệm vụ chính trị thì cũng là mong muốn của MB.

Một số lợi ích MB sẽ nhận được khi tham gia tái cơ cấu có thể nhắc đến như cơ hội tăng trưởng tín dụng nhanh hơn so với bình quân ngành khoảng 1,5-2 lần trong thời gian khoảng 5 năm; Gia tăng vốn hóa thị trường nhờ tăng trưởng nhanh hơn,...

Cùng với đó, MB cũng được loại trừ một số nghĩa vụ theo quy định như: không phải hợp nhất báo cáo tài chính với tổ chức tín tín dụng mới tiếp nhận, được phép loại trừ tổ chức tín dụng mới nhận khi tính các chỉ số an toàn hợp nhất, được áp dụng các phương án hỗ trợ theo đề án tiếp nhận bắt buộc như được vay tái vốn tái chiến khấu với lãi suất thấp,….

Chuyên gia BVSC cho rằng với việc MB tham gia hỗ trợ khách hàng trong đại dịch cũng như việc tiếp nhận bắt buộc TCTD thì nhiều khả năng MB sẽ được cấp hạn mức tín dụng cao với mức room tín dụng ước tính khoảng 30-35%.

"Đây sẽ là điều kiện rất thuận lợi cho MB bứt tốc trong bối cảnh nhu cầu tín dụng tăng cao khi nền kinh tế thoát khỏi tác động của đại dịch COVID-19," báo cáo viết.

Trong quý I/2022, tăng trưởng tín dụng hợp nhất của MB đạt 14,8%. Đây là mức cao xấp xỉ ba lần so với mức tăng trưởng ngành là 5% và là mức tăng trưởng mạnh nhất trên toàn hệ thống, BVSC nhận định.

Tăng trưởng tín dụng diễn ra mạnh ở cả trái phiếu doanh nghiệp cũng như cho vay khách hàng với mức tăng trưởng lần lượt là 19,5% và 14,3%. MB đã gần chạm mức tín dụng tạm cấp trong quý I/2022 và đang chờ đợi phê duyệt hạn mức tín dụng mới.

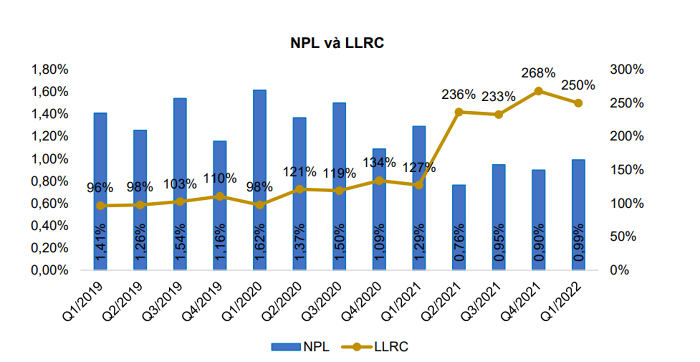

Về chất lượng tài sản, tỷ lệ nợ xấu của ngân hàng là 0,99%, giảm 0,3 điểm % so với cùng kỳ. Tỷ lệ bao phủ nợ xấu đạt mức 250%, giảm nhẹ so với mức 267% cuối năm 2021. Với tỷ lệ bao phủ nợ xấu này, MB tiếp tục duy trì vị trí thứ 2 trong các ngân hàng niêm yết.

Trong quý I/2022, NIM của MBB đạt mức cao nhất kể từ 2018 là 5,52% nhờ chi phí vốn thấp và tăng lợi suất sinh lời.

Cụ thể, chi phí vốn của MB đã giảm thêm 0,03 điểm % so với cuối năm 2021về mức 2,46% nhờ lợi thế CASA cũng như gia tăng huy động vốn từ thị trường 2, đây là mức chi phí vốn thấp thứ 3 trong các ngân hàng niêm yết.

Trong khi đó, lợi suất sinh lời tăng 0,37 điểm % so với cuối năm 2021 nhờ MB tiếp tục dịch chuyển cơ cấu tài sản sinh lời dẫn tới hệ số tín dụng trên huy động (tiền gửi khách hàng và phát hành giấy tờ có giá) tăng lên mức 101%, tăng 11% so với cuối năm 2021.

Hồng Giang