Golden Hill - chủ dự án "đất vàng" 87 Cống Quỳnh còn gần 3.600 tỷ đồng trái phiếu quá hạn

Tại thời điểm đáo hạn là 20/3/2024, lô trái phiếu vẫn có giá trị lưu hành 3.585 tỷ đồng. Điều này khiến trái chủ phải chờ đợi động thái thanh toán tiếp theo từ Golden Hill.

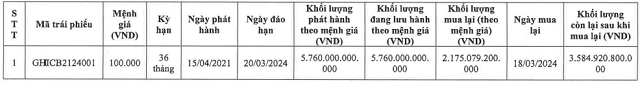

Vừa qua, Công ty CP Đầu tư Golden Hill (Golden Hill Invest) đã chi hơn 2,175 tỷ đồng để mua lại một phần lô trái phiếu GHICB2124001. Đây cũng chính là lô trái phiếu doanh nghiệp đã rút ngắn thời gian đáo hạn cách đây không lâu. Động thái mua lại này nằm trong kế hoạch đã được công bố trước đó. Cụ thể hôm 1/3, Golden Hill có văn bản thông báo sẽ chi 5.760 tỷ đồng mua lại toàn bộ lô trái phiếu mã GHICB2124001. Thời gian mua lại dự kiến là ngày 20/3/2024.

Lô trái phiếu GHICB2124001 phát hành ngày 15/4/2021, đáo hạn ngày 15/4/2024. Tuy nhiên, cuối tháng 2 vừa qua, Golden Hill quyết định rút ngắn kỳ hạn còn 1.070 ngày, tương ứng đáo hạn vào 20/3/2024. Do đó, tại thời điểm đáo hạn là 20/3/2024, lô trái phiếu vẫn có giá trị lưu hành 3.585 tỷ đồng. Điều này khiến trái chủ phải chờ đợi động thái thanh toán tiếp theo từ Golden Hill.

Được biết trong năm 2023, Golden Hill vẫn thanh toán đầy đủ, đúng hạn 4 kỳ trả lãi trái phiếu. Tổ chức này đang đối mặt với áp lực thanh toán khổng lồ khi cùng lúc trái phiếu đáo hạn, nợ thuế khủng trong khi kinh doanh thua lỗ. Gần nhất cuối tháng 01/2024, Chi cục trưởng Chi cục Hải quan Quản lý Hàng đầu tư đã quyết định cưỡng chế bằng biện pháp dừng làm thủ tục hải quan đối với hàng hóa xuất khẩu, nhập khẩu của Golden Hill. Lý do là doanh nghiệp này có tiền nợ thuế quá 90 ngày kể từ ngày hết thời hạn nộp thuế, gia hạn thuế theo quy định. Số tiền bị cưỡng chế hơn 1.289 tỷ đồng.

Không những vậy, theo Báo cáo tài chính gần nhất, Golden Hill lỗ gần 276 tỷ đồng trong năm 2022, gấp 48 lần năm 2021. Nợ phải trả cao gấp 5,1 lần vốn chủ sở hữu, tương đương 12.342 tỷ đồng, trong đó có dư nợ trái phiếu gần 5.800 từ lô trái phiếu GHICB2124001 nêu trên.

Thời điểm Golden Hill huy động lô trái phiếu này là để đầu tư dự án tại số 87 đường Cống Quỳnh, phường Nguyễn Cư Trinh, quận 1, TPHCM. Việc phát hành trái phiếu này đã được đảm bảo bằng tài sản liên quan đến dự án 87 Cống Quỳnh.

Golden Hill là chủ đầu tư dự án Cao ốc phức hợp tại số 87 đường Cống Quỳnh quận 1, TP.HCM (gọi tắt là dự án 87 Cống Quỳnh). Dự án có quy mô 8.320,9 m2, bao gồm: 1 trung tâm thương mại cao 8 tầng và 2 tháp căn hộ cao 40 tầng, tổng số căn hộ là 1.074 căn.

Ban đầu, dự án tại "đất vàng" 87 Cống Quỳnh do Công ty CP Đầu tư và Xây dựng Bình Ngân làm chủ đầu tư. Đến năm 2017, Golden Hill trở thành chủ đầu tư mới của dự án sau khi nhận sáp nhập Bình Ngân.

Sau thương vụ M&A, Golden Hill điều chỉnh vốn điều lệ cũng như thành phần cổ đông. Ban đầu, Golden Hill có vốn điều lệ ở mức 100 tỷ đồng. Đến tháng 11/2017, vốn điều lệ của doanh nghiệp là 2.798 tỷ đồng, các cổ đông sáng lập đã thoái toàn bộ vốn, thay vào đó là 3 cổ đông nước ngoài, gồm: Ford Master International Limied (30,02%); Golden Hill Investment Company Limited (40,03%); Quality Plus Development Limited (29,95%). Cả 3 pháp nhân này đều có địa chỉ trụ sở tại "thiên đường thuế" British Virgin Island.

Sau đó, công ty này liên tục biến động nhân sự cấp cao. Tháng 4/2021, ông Nguyễn Thanh Bình (SN 1971) giữ chức Chủ tịch HĐQT kiêm người đại diện theo pháp luật của Golden Hill. Ông Nguyễn Thanh Bình có nhiều năm đảm nhiệm vai trò quản lý tại Công ty CP Đầu tư TCO Việt Nam, hay Công ty CP May thêu Mỹ Sơn.

Trước khi "về tay" Golden Hill, dự án 87 Cống Quỳnh nằm trong danh mục phát triển mang thương hiệu Alpha của Tập đoàn Alpha King đến từ Hồng Kông (Trung Quốc). Song song với những biến động thượng tầng tại Golden Hill, Alpha King đã rút lui khỏi Việt Nam và dự án rơi vào tình trạng "đóng băng" sau khi xây dựng được một phần.

Doanh nghiệp BĐS chật vật trả nợ trái phiếuTheo dữ liệu của Sở Giao dịch Chứng khoán Hà Nội, trong tháng 3/2024 (tính tới ngày 25/3), chỉ có hai đợt phát hành trái phiếu thành công với giá trị tổng cộng 2.500 tỷ đồng. Lũy kế 3 tháng đầu năm nay (tính đến ngày 25/3), lượng trái phiếu doanh nghiệp phát hành đạt 10.715 tỷ đồng, giảm 61,5% so với cùng kỳ năm ngoái. Tình hình phát hành trái phiếu ảm đạm, trong khi đó, theo ước tính của FiinGroup, lượng trái phiếu doanh nghiệp đáo hạn năm 2024 lên tới hơn 300.000 tỷ đồng, trong đó, riêng trái phiếu bất động sản hơn 130.000 tỷ đồng. Còn theo dữ liệu từ phía Công ty Chứng khoán KBSV, áp lực trên thị trường gia tăng khi lượng trái phiếu đến hạn tăng mạnh. Trong tháng 3.2024, sẽ có khoảng 23,07 nghìn tỷ đồng trái phiếu đáo hạn, tăng 372% so với tháng trước. Trong đó, nhóm bất động sản chiếm 63%, thương mại dịch vụ chiếm 10% và nhóm xây dựng chiếm 9%. Tính cả năm 2024, ước tính có khoảng 279 nghìn tỷ đồng trái phiếu đáo hạn, với hơn 115 nghìn tỷ đồng trái phiếu doanh nghiệp bất động sản (chiếm 41,4%), tiếp theo là nhóm tổ chức tài chính với hơn 81 nghìn tỷ đồng (chiếm 29%). Đặc biệt, số liệu trên chưa tính những khoản đáo hạn “lần 2” sau khi được gia hạn. Bởi vậy, áp lực đáo hạn trong năm nay thực chất sẽ cao hơn so với con số trên phản ánh. Hiện tại, ngân hàng cũng đã đưa ra các kênh vốn rẻ để hỗ trợ doanh nghiệp. Tuy nhiên, dù vốn tín dụng hỗ trợ phần nào dòng tiền cho doanh nghiệp bất động sản, song cũng không thể trông chờ toàn bộ vào nguồn vốn này để hoàn tất nghĩa vụ trả nợ trái phiếu. Thị trường bất động sản vẫn đang ở trong tình cảnh thanh khoản ảm đạm, doanh nghiệp có dự án vướng pháp lý nên không triển khai bán được hàng. Càng khó khăn hơn khi các khoản phải thu, phải trả đều tăng mạnh sẽ càng gây áp lực lên dòng tiền kinh doanh. Báo cáo tài chính quý IV/2023 đã minh chứng cho điều đó khi rất nhiều "ông lớn" trong lĩnh vực bất động sản dù báo lãi hay lỗ cũng đều đang đối mặt bài toán dòng tiền kinh doanh âm với con số khá lớn. |

Đức Huy