Dragon Capital "bơm" gần 700 tỷ đồng thực hiện quyền mua cổ phiếu Chứng khoán HSC (HCM)

Thông qua tổ chức thành viên là Dragon Capital Markets Limited, nhóm này đã thực hiện quyền mua hơn 87,6 triệu cổ phiếu HCM.

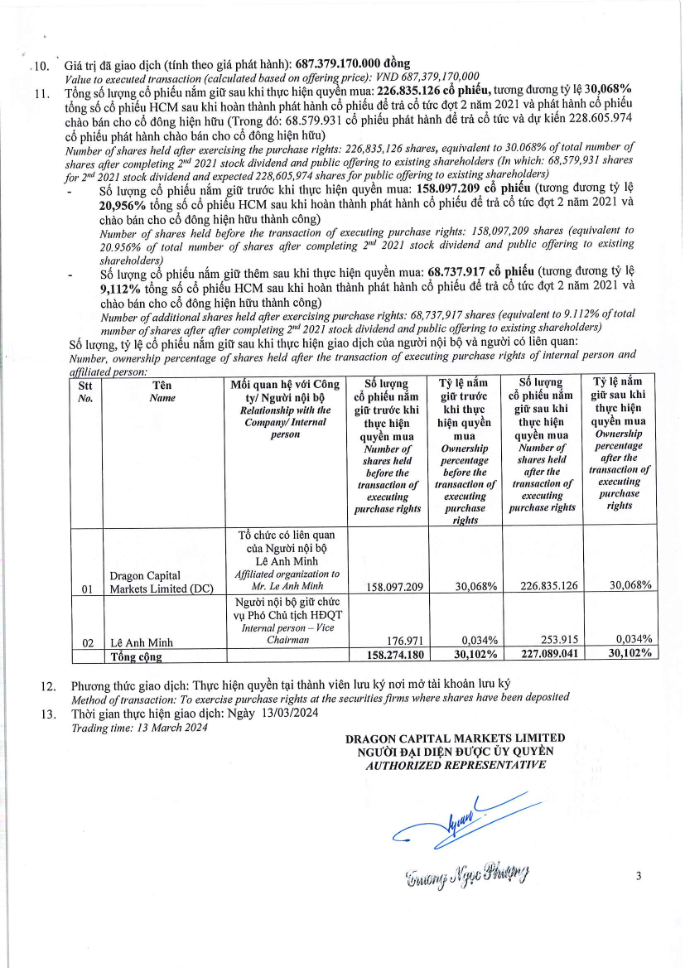

Mới đây, đại diện quỹ Dragon Capital có văn bản báo cáo gửi Ủy ban Chứng khoán Nhà nước (UBCKNN); Sở Giao dịch Chứng khoán TP. HCM (HoSE) và Công ty CP Chứng khoán Thành phố Hồ Chí Minh (HSC, HoSE: HCM) về việc "Báo cáo kết quả thực hiện quyền mua cổ phiếu của tổ chức có liên quan đến người nội bộ".

Chi tiết, Dragon Capital Markets Limited đã thực hiện mua hơn 68,7 triệu cổ phiếu HCM, nâng sở hữu lên hơn 226,8 triệu cổ phiếu, tương ứng tỷ lệ sở hữu 30,068%, nhóm này tiếp tục là cổ đông lớn nhất của HSC. Trước giao dịch, Dragon Capital Markets Limited đang là cổ đông lớn nhất của HSC khi sở hữu hơn 158 triệu cổ phiếu, tương ứng tỷ lệ sở hữu là 20,956%.

Giao dịch được thực hiện trong phiên 13/3/2024. Đây là hoạt động mua vào trong đợt chào bán cổ phiếu cho cổ đông hiện hữu của HSC theo tỷ lệ 2:1 (cổ đông sở hữu 1 cổ phiếu sẽ nhận 1 quyền mua, 2 quyền mua được mua thêm 1 cổ phiếu mới). Giá chào bán là 10.000 đồng/cp. Như vậy tổ chức đến từ Dragon Capital đã chi ra gần 690 tỷ đồng để hoàn tất việc mua vào lượng cổ phiếu HCM được nhắc tới.

Trái ngược với việc gom thêm của nhóm quỹ ngoại, cổ đông Nhà nước tại HSC là Công ty Đầu tư Tài chính Nhà nước TP.HCM (HFIC) lại liên tục muốn bán ra toàn bộ 105,77 triệu quyền mua hiện có (tương đương gần 52,9 triệu cổ phiếu) theo phương thức bán đấu giá thông qua HoSE.

Tuy nhiên trong lần đầu đăng ký bán ra, HFIC chỉ bán thành công 120.400 quyền mua (tương đương 60.200 cổ phiếu) trong khoảng từ 28/2 đến 4/3/2024.

HFIC sau đó tiếp tục đăng ký bán toàn bộ 105,65 triệu quyền mua còn lại (tương đươg hơn 52,8 triệu cổ phiếu) thông qua thỏa thuận trực tiếp với nhà đầu tư trong thời gian dự kiến từ ngày 12/3 đến 13/3. Hiện tổ chức này chưa báo cáo kết quả giao dịch.

Trong trường hợp Chứng khoán HSC tăng vốn thành công và HFIC bán hết quyền mua, tỷ lệ sở hữu của cổ đông này sẽ giảm xuống còn 14% vốn.

Về phía Chứng khoán HSC, điểm nghẽn tăng vốn được cởi bỏ sau nhiều năm "nâng lên, đặt xuống". Công ty đã thực hiện chốt quyền chào bán cổ phiếu cho cổ đông hiện hữu (228,6 triệu cổ phiếu - tỷ lệ 2:1) và phát hành cổ phiếu trả cổ tức đợt 2 năm 2021 (68,6 triệu cổ phiếu - tỷ lệ 15%). Sau khi thực hiện thành công, Chứng khoán HSC sẽ nâng vốn điều lệ từ gần 4.581 tỷ đồng lên hơn 7.552 tỷ đồng, xếp thứ 5 trong ngành.

Tại ĐHĐCĐ thường niên năm 2022 của HSC, ông Trịnh Hoài Giang - Tổng giám đốc HSC cho biết, tăng vốn là sống còn đối với HSC, không phải là số lượng, là con số mấy nghìn tỷ mà còn là cơ hội. “Chúng tôi thực sự đau khổ trong 2 năm qua khi không thể nào tăng vốn kịp với cơ hội mở ra trên thị trường. HSC mất rất nhiều khách hàng, có những khách hàng truyền thống đã đi qua công ty chứng khoán khác vì đơn giản họ tăng vốn nhanh hơn”, ông Giang chia sẻ với cổ đông.

Thực tế, HSC đã từng là một là công ty lớn thứ 2 thị trường chứng khoán giai đoạn 2020 trở về trước với thị phần môi giới trên 10%. Tuy nhiên công ty này dần đánh mất thị phần và đến năm 2023 bị đẩy xuống vị trí thứ 5 với thị phần môi giới tại HoSE chỉ còn hơn 5%.

HSC cũng từng nằm trong top 3 thị trường về quy mô vốn điều lệ nhưng cũng đã bị nhiều đơn vị vượt mặt như VNDirect, Chứng khoán VPBank, Chứng khoán SHS, Chứng khoán VIX… Mức vốn điều lệ hiện tại của HSC chỉ bằng 30% vốn công ty lớn nhất thị trường (SSI).

Phản ứng với thông tin này, cổ phiếu HCM diễn biến tương đối khả quan trong vài tháng trở lại đây, đóng cửa phiên 18/3 đạt 27.100 đồng/cp, tăng hơn 14% từ đầu năm.

Nhóm công ty Chứng khoán bước vào "chặng đua" tăng vốn mới

Cuộc đua tăng vốn của các công ty chứng khoán vốn bắt đầu từ lâu, nhưng đặc biệt sôi động trong giai đoạn thị trường “bùng nổ” 2020-2021. Điều này cũng là dễ hiểu bởi tự doanh và cho vay ký quỹ là hai hoạt động mang lại doanh thu chủ yếu cho các công ty chứng khoán. Nếu không tăng tốc trong việc tăng vốn, họ sẽ bị bỏ lại phía sau.

Bước sang giai đoạn thị trường “tụt dốc” (năm 2022), các công ty chứng khoán cũng chững lại các kế hoạch tăng vốn lớn, và đến hiện tại đã bắt đầu khởi động lại “cuộc đua” gay cấn.

Mới đây nhất, Chứng khoán Nhất Việt (HNX: VFS) công bố triển khai phương án phát hành thêm 120 triệu cổ phiếu cho cổ đông hiện hữu, được thông qua tại ĐHĐCĐ thường niên năm 2023. Hoạt động này dự kiến thực hiện trong năm 2024, ngay sau khi nhận được chấp thuận của Ủy ban Chứng khoán Nhà nước (UBCKNN). Vốn điều lệ của công ty sau khi phát hành sẽ tăng từ 1.200 tỷ đồng lên 2.400 tỷ đồng.

Với 1.200 tỷ đồng vốn huy động được, VFS dự kiến dùng một nửa (600 tỷ đồng) để bổ sung vốn cho hoạt động đầu tư tự doanh và một nửa còn lại dùng bổ sung hoạt động cho vay ký quỹ.

Tại ĐHĐCĐ thường niên 2024 sắp tới, Chứng khoán FPT (FPTS, HoSE: FTS) dự kiến trình cổ đông phương án phát hành 85,8 triệu cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ, tương ứng hơn 858 tỷ đồng (tính theo mệnh giá). Tỷ lệ phát hành là 10:4 (cổ đông sở hữu 100 cổ phiếu được nhận thêm 40 cổ phiếu mới).

Ngoài ra, FPTS cũng dự kiến trình đại hội phương án phát hành ESOP năm 2024 cho cán bộ quản lý của công ty. Số lượng dự kiến phát hành hơn 5,5 triệu cổ phiếu, giá phát hành bằng mệnh giá 10.000 đồng/cp.

Cả hai phương án trên đều dự kiến thực hiện vào quý 2-3/2024 sau khi được UBCKNN chấp thuận. Nếu thành công, vốn điều lệ công ty sẽ tăng từ hơn 2.145 tỷ đồng lên 3.059 tỷ đồng.

Cuối tháng 1/2024, Chứng khoán ACB (ACBS) thông báo đã nhận được chấp thuận của UBCKNN và Bộ Tài chính về việc tăng vốn điều lệ thêm 3.000 tỷ đồng, lên thành 7.000 tỷ đồng. Nguồn vốn góp đến từ chủ sở hữu là Ngân hàng Thương mại cổ phần Á Châu (ACB).

Cuối năm 2023, cổ đông Chứng khoán SSI (HoSE: SSI) đã thông qua phương án phát hành 453 triệu cổ phiếu, trong đó phát hành 302 triệu cổ phiếu thưởng với tỷ lệ 100:20 và chào bán 151 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cp, tỷ lệ 100:10. Nếu phát hành thành công, vốn điều lệ của SSI dự kiến tăng lên 19.645 tỷ đồng, tiếp tục dẫn đầu trong nhóm công ty chứng khoán.

Chứng khoán Tiên Phong (TPS, HoSE: ORS) đang triển khai chào bán 100 triệu cổ phiếu cho cổ đông hiện hữu, giá chào bán 10.000 đồng/cp. Thời gian nhận đăng ký mua từ ngày 5/2/2024 đến ngày 11/3/2024. Nếu tăng vốn thành công, vốn điều lệ TPS sẽ nâng từ 2.000 tỷ đồng lên 3.000 tỷ đồng.

Tăng vốn với các công ty chứng khoán là điều kiện tiên quyết để gia tăng thị phần, nâng cao hiệu quả kinh doanh, bởi đây là ngành thâm dụng vốn lớn. Theo quy định, tổng dư nợ cho vay giao dịch ký quỹ của một công ty chứng khoán không được vượt quá 200% vốn chủ sở hữu của công ty đó.

Đức Huy