Công ty Hưng Thịnh Phát huy động thành công gần 2.900 tỷ đồng qua kênh trái phiếu

Lô trái phiếu 2.888 tỷ đồng do Công ty Hưng Thịnh Phát vừa hoàn tất phát hành là lô trái phiếu riêng lẻ có giá trị lớn nhất kể từ cuối tháng 12/2023 đến nay.

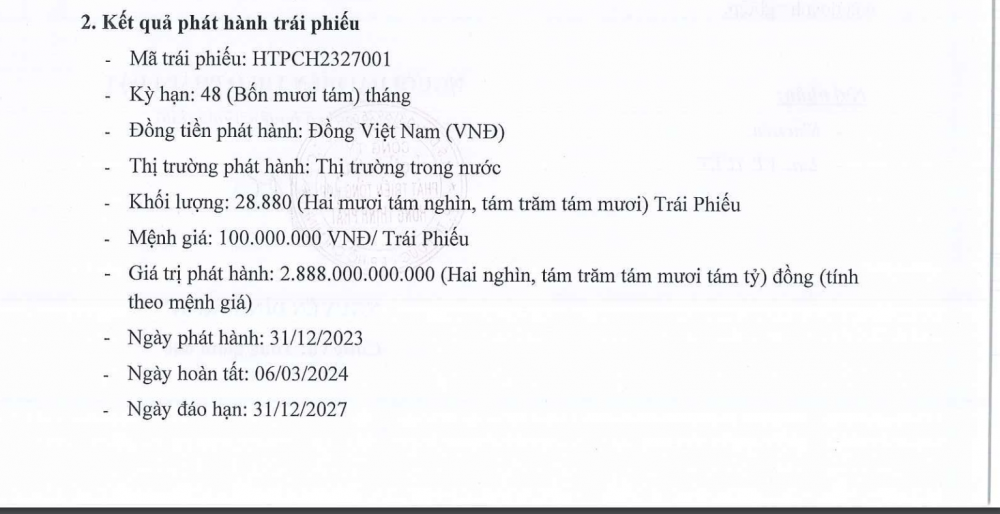

Công ty CP Phát triển Tổng hợp Hưng Thịnh Phát vừa công bố thông tin lên Sở Giao dịch Chứng khoán Hà Nội (HNX) về việc hoàn tất phát hành lô trái phiếu có mã HTPCH2327001. Đây là lô trái phiếu được phát hành tại thị trường trong nước với khối lượng 28.880 trái phiếu. Với mệnh giá 100 triệu đồng/trái phiếu, công ty đã huy động thành công 2.888 tỷ đồng từ nhà đầu tư.

Được biết, lô trái phiếu trên được ngày phát hành ngày 31/12/2023 và ngày hoàn tất là 6/3/2024. Với kỳ hạn 4 năm và sẽ đáo hạn vào ngày 31/12/2027.

Đợt phát hành này của Hưng Thịnh Phát có giá trị cao thứ hai được HNX công bố kể từ đầu năm 2024 đến nay, chỉ xếp sau đợt huy động 3.750 tỷ đồng của LPBank trước đó. Đây là lần đầu tiên Hưng Thịnh Phát gọi vốn thông qua chào bán trái phiếu.

Trên thị trường bất động sản, thông tin về Công ty CP Phát triển Tổng hợp Hưng Thịnh Phát khá ít ỏi. Hiện vẫn chưa có bất kỳ thông tin nào về dự án đầu tư, phát triển bất động sản của doanh nghiệp này được công bố ra thị trường.

Đợt huy động trái phiếu này diễn ra trong bối cảnh, sau khi doanh nghiệp này ký kết hợp đồng đối tác dầu tư cùng Công ty CP Đại Nam của ông Huỳnh Uy Dũng tại Bình Dương. Gần đây Đại Nam cũng có động thái thế chấp mọi quyền lợi từ việc hợp tác phát triển Khu D - Dự án Khu nhà ở Đại Nam tại phường Phú Tân, TP. Thủ Dầu Một, tỉnh Bình Dương. Đây là phân khu thứ 4 trong dự án Khu nhà ở Đại Nam quy mô 105 ha do Công ty CP Đại Nam sở hữu. Dự án đã được phê duyệt quy hoạch chi tiết tỷ lệ 1/500 từ năm 2017 và được chấp thuận chủ trương đầu tư vào năm 2018.

Về Đại Nam, doanh nghiệp này nổi tiếng với dự án khu du lịch Đại Nam rộng 450ha tại tỉnh Bình Dương. Dự án này khởi công năm 1999 và mất gần 10 năm mới hoàn thành để bắt đầu đón khách.

Đồng thời, Đại Nam cũng là chủ đầu tư các khu công nghiệp Sóng Thần I, II và III tại Bình Dương (3 khu công nghiệp này lần lượt có tổng vốn đầu tư 245 tỷ đồng, 423 tỷ đồng và 936 tỷ đồng) và chủ đầu tư các dự án khu đô thị trung tâm hành chính TP. Dĩ An, khu nhà ở Sóng Thần, khu đô thị thương mại dịch vụ Sóng Thần, khu dân cư Tân An 2 cùng nhiều dự án bất động sản khác.

Liên quan đến hoạt động phát hành trái phiếu, cuối năm 2023, Ủy ban Chứng khoán Nhà nước đã công bố quyết định xử phạt đối với Công ty CP Đại Nam 85 triệu đồng do có hành vi không công bố đối với thông tin phải công bố theo quy định pháp luật.

Cụ thể, Đại Nam không công bố thông tin định kỳ với Sở Giao dịch Chứng khoán Hà Nội các tài liệu như báo cáo tài chính năm 2021; tình hình thanh toán lãi, gốc trái phiếu năm 2021; báo cáo tình hình sử dụng nguồn vốn từ phát hành trái phiếu 2021.

Quay trở lại với Công ty CP Phát triển Tổng hợp Hưng Thịnh Phát, doanh nghiệp được thành lập vào ngày 13/10/2021 với trụ sở chính tại 119 Trương Văn Bang, TP. Thủ Đức, TP. Hồ Chí Minh; hoạt động chính trong lĩnh vực bất động sản.

Công ty có vốn điều lệ ban đầu 30 tỷ đồng, với 2 thành viên góp vốn là Lâm Kỳ Diệu (70%) và Nguyễn Văn Ngọc (30%). Ông Diệu đảm nhận vai trò Chủ tịch HĐTV kiêm tổng giám đốc, người đại diện theo pháp luật của doanh nghiệp. Vào tháng 11/2022, ông Nguyễn Văn Ngọc đã thực hiện giao dịch chuyển nhượng 30% vốn góp sở hữu tại Hưng Thịnh Phát cho bà Nguyễn Thị Lệ Thủy.

Công ty thực hiện đợt tăng vốn điều lệ đột biên lên 940 tỷ đồng vào cuối năm ngoái. Trong đó, ông Lâm Kỳ Diệu bị giảm sở hữu xuống còn 2,23% và đồng thời xuất hiện cổ đông lớn mới là Nguyễn Thị Anh Thư với tỷ lệ sở hữu 46,81%.

Đến tháng 1/2024, Hưng Thịnh Phát tiếp tục tăng vốn lên 1.200 tỷ đồng và không còn tiết lộ cơ cấu cổ đông. Ông Nguyễn Đình Ngọc đảm nhận vai trò tổng giám đốc.

Doanh nghiệp dè dặt phát hành trái phiếu

Theo thống kê mới nhất từ FiinRatings cho thấy, tính đến ngày 5/2/2024, thị trường trái phiếu doanh nghiệp ghi nhận 4 giao dịch phát hành với tổng giá trị 6.450 tỷ đồng từ 4 doanh nghiệp.

4 doanh nghiệp này bao gồm: Công ty CP Đầu tư Hạ tầng Kỹ thuật Thành phố Hồ Chí Minh (CII) phát hành 2.800 tỷ đồng trái phiếu chuyển đổi, có kỳ hạn 10 năm với lãi suất 10%/năm cho 4 quý đầu tiên và sau đó thả nổi với mức lãi bù 2,5% cao hơn lãi suất tham chiếu và trái chủ có quyền chuyển đổi sang cổ phiếu với mức giá 10 nghìn/cổ phiếu.

Tập đoàn Vingroup (VIC) phát hành thành công 2.000 tỷ đồng trái phiếu ra công chúng với kỳ hạn 3 năm và lãi suất cố định 15%/năm cho năm đầu tiên và sau đó thả nổi với mức bù 4,5% cao hơn lãi suất tham chiếu.

Công ty CP Đầu tư và Phát triển Vận tải, một doanh nghiệp chưa đại chúng, phát hành thành công 450 tỷ đồng trái phiếu riêng lẻ với kỳ hạn 3 năm và lãi suất 6,5%/năm. Công ty TNHH MTV BOT Ninh Thuận phát hành 1.200 tỷ đồng trái phiếu riêng lẻ kỳ hạn 9,75 năm và lãi suất 10,5%/năm.

Trong đó, nổi bật có trái phiếu của CII với đặc điểm có tính chuyển đổi thành cổ phiếu đã thu hút sự tham gia của hơn 4.000 nhà đầu tư cá nhân trong nước, chiếm 80,14% tổng số lượng chào bán.

Mặc dù giá trị phát hành trong tháng 1/2024 khá khiêm tốn, nhưng nếu so với cùng kỳ năm 2023, tổng giá trị phát hành cũng chỉ ở mức 490 tỷ đồng. Nhìn xa hơn về những giai đoạn năm 2021 và 2022, thì tổng giá trị chào bán thành công trong tháng 1/2024 này còn quá khiêm tốn, khi đó đang ở trong giai đoạn rất sôi động với tổng giá trị phát hành ở mức tương ứng là 10.400tỷ đồng (2021) và 19.700 tỷ đồng (2022).

Dựa trên công bố thông tin hiện hành, ghi nhận kế hoạch một số doanh nghiệp có kế hoạch phát hành trái phiếu trong thời gian tới bao gồm chủ yếu là các ngân hàng như HB Bank, VietBank và hai doanh nghiệp trong ngành bất động sản bao gồm Vingroup và Tổng công ty Đầu tư và Phát triển (DIG). Tổng giá trị phát hành hơn 10.000 tỷ đồng.

Tiểu Vy