Chọn cổ phiếu theo chiến lược "ngược sóng": HPG, DBC, QTP kỳ vọng dẫn dắt

Giá hàng hóa thế giới đang giảm sâu trong năm 2025, tạo ra cơ hội đầu tư hấp dẫn tại Việt Nam. Agriseco Research khuyến nghị nhà đầu tư tận dụng giai đoạn này để tối ưu hóa lợi nhuận với chiến lược phù hợp.

Báo cáo mới đây của Agriseco Research cho thấy, xu hướng giảm giá của thị trường hàng hóa toàn cầu đang hình thành rõ nét trong năm 2025, với mức sụt giảm dự báo lên đến 12% theo dự báo của World Bank. Tuy nhiên, ẩn sau những con số suy giảm là những cơ hội đầu tư đáng chú ý, đặc biệt trong các nhóm cổ phiếu hưởng lợi từ chi phí đầu vào giảm và nhu cầu nội địa tăng trưởng mạnh mẽ.

Toàn cảnh thị trường hàng hóa: Áp lực giá từ tăng cung và suy yếu kinh tế toàn cầu

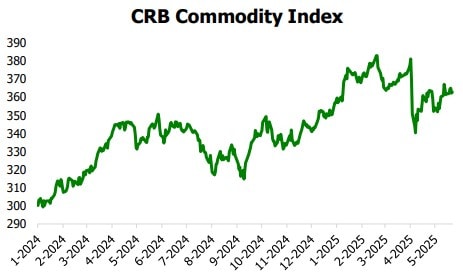

Tính đến ngày 23/5, chỉ số CRB Commodity Index đã lùi về 362,8 điểm, phản ánh mức giảm đáng kể từ đầu tháng 4. Nguyên nhân chủ yếu đến từ đà chững lại của kinh tế thế giới, đặc biệt tại Trung Quốc và châu Âu, cùng với việc OPEC+ tăng sản lượng dầu từ tháng 6, trong khi các nước như Brazil, Indonesia hay Úc cũng đẩy mạnh khai thác than và nông sản.

Không chỉ yếu tố cung – cầu, các rào cản thương mại mới như đề xuất của Mỹ áp thuế 50% với hàng hóa từ EU – đang gia tăng áp lực lên giá nhiều mặt hàng, từ thép, bông đến lúa mì.

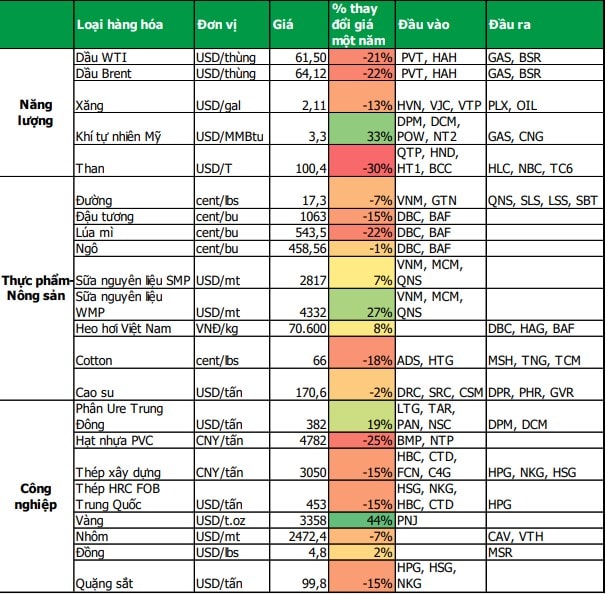

Tuy vậy, một số mặt hàng vẫn ghi nhận xu hướng tăng giá, mở ra cơ hội cho nhà đầu tư. Giá khí tự nhiên, sữa bột nguyên kem (WMP) và heo hơi tại Việt Nam vẫn duy trì mức tăng tích cực nhờ nhu cầu tăng và nguồn cung hạn chế.

3 lĩnh vực hưởng lợi rõ rệt từ xu hướng giá

Năng lượng: Điện than hưởng lợi, dầu khí chịu áp lực

Giá dầu Brent giảm sâu còn 64,12 USD/thùng, gây áp lực lợi nhuận lên GAS và BSR, trong khi các doanh nghiệp điện than như QTP, HND hưởng lợi trực tiếp từ giá than giảm. Giá khí tự nhiên lại tăng 33%, hỗ trợ các doanh nghiệp điện khí và phân bón như DPM, DCM, NT2.

Diễn biến và xu hướng giá một số hàng hóa

Nông sản: Ngành sữa và chăn nuôi bứt phá

Giá heo hơi tăng gần 8% nhờ dịch bệnh làm giảm nguồn cung, giúp Dabaco (DBC) đạt lợi nhuận quý 1/2025 gấp 7 lần so với cùng kỳ. Trong khi đó, giá sữa bột tăng mạnh hỗ trợ Vinamilk (VNM) duy trì biên lợi nhuận cao. Ngược lại, ngành đường và bông gặp khó do tồn kho cao và nguồn cung tăng.

Công nghiệp: Thép và nhựa bứt phá nhờ chi phí đầu vào giảm

Giá thép và PVC giảm mạnh hỗ trợ các doanh nghiệp như HPG, HSG, BMP, NTP cải thiện biên lợi nhuận. Ngành phân bón giữ vững biên lợi nhuận nhưng cạnh tranh gay gắt từ hàng nhập khẩu Trung Quốc đặt ra nhiều thách thức, đặc biệt với DDV.

Ba mã cổ phiếu dẫn dắt xu hướng đầu tư hàng hóa năm 2025

HPG – Hòa Phát (Giá mục tiêu: 35.000 đồng/cp)

Với sản lượng HRC tăng mạnh và dự án Dung Quất 2 đi vào hoạt động, Hòa Phát được dự báo duy trì tăng trưởng ổn định trong năm 2025. Biên lợi nhuận gộp có thể đạt 14,4% nhờ chi phí đầu vào giảm. Tuy nhiên, nhà đầu tư cần lưu ý rủi ro từ hoạt động bán ròng của các quỹ ETF lớn.

DBC – Dabaco (Giá mục tiêu: 32.000 đồng/cp)

Nhờ giá heo hơi tăng cao và chi phí thức ăn chăn nuôi giảm, DBC dự kiến hoàn thành kế hoạch lợi nhuận năm chỉ sau nửa năm. Biên lợi nhuận gộp có thể đạt 22,6%, cùng kỳ vọng tăng công suất và mở rộng sản phẩm như vaccine.

QTP – Nhiệt điện Quảng Ninh (Giá mục tiêu: 16.000 đồng/cp)

Với mức cổ tức dự kiến 1.000 đồng/cp (tương đương 6,25%), QTP là lựa chọn lý tưởng với nhà đầu tư ưa thích cổ tức. Việc giá than giảm và nhu cầu điện tăng trong mùa khô giúp cải thiện hiệu quả kinh doanh đáng kể.

Bên cạnh ba mã chủ lực, nhà đầu tư có thể bổ sung SHB, EIB (ngân hàng), NVL (bất động sản) và DDV (phân bón) để tận dụng dòng vốn ETF và triển vọng phục hồi ngành. Cần tránh các cổ phiếu dầu khí (GAS, BSR) và ngành đường (SBT) do triển vọng biên lợi nhuận suy giảm.

Tuy nhiên, quản lý rủi ro là yếu tố then chốt. Nhà đầu tư nên đặt mức cắt lỗ hợp lý (10-15%), theo dõi sát diễn biến giá hàng hóa và chính sách thương mại toàn cầu để kịp thời điều chỉnh danh mục.