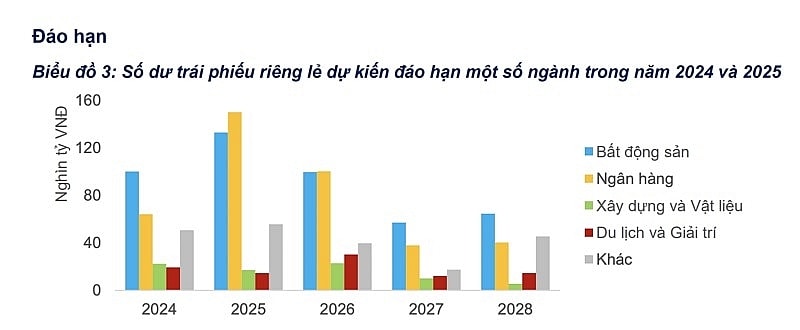

Áp lực đáo hạn trái phiếu doanh nghiệp bất động sản vẫn rất lớn với hơn 100 nghìn tỷ đồng

Áp lực trả nợ trái phiếu đối với doanh nghiệp bất động sản trong năm 2024 - 2025 là khá lớn và thách thức đối với thị trường này vẫn còn.

Báo cáo thị trường trái phiếu của FiinRatings cho biết, trong tháng 4 thị trường đón nhận 13 đợt phát hành mới với tổng giá trị 13.900 tỷ đồng, tăng 29,1% so với tháng trước và tương đương 5,2 lần so với cùng kỳ năm trước. Nhóm bất động sản vẫn chiếm ưu thế với tỉ lệ 53%.

Tháng 4 ghi nhận các ngân hàng đẩy mạnh phát hành trái phiếu trong bối cảnh thanh khoản đã bớt dư thừa trong hệ thống. Các ngân hàng cũng tích cực phát hành trái phiếu mới để bù đắp lượng trái phiếu mua lại sẽ đáo hạn vào năm sau, qua đó tái cơ cấu nguồn vốn trung dài hạn để đáp ứng các quy định.

Tổng trị giá giao dịch trái phiếu riêng lẻ đạt hơn 74.00 tỷ đồng, giảm 24,2% so với tháng trước. Nhóm ngành tổ chức tín dụng và bất động sản vẫn chiếm phần lớn khối lượng giao dịch của tháng, với lần lượt tỷ trọng đạt 43,5% và 30,2%. Trong đó, sau diễn biến sôi động của tháng 3, lượng trái phiếu ngân hàng giảm 42,3% trong tháng này, dẫn đến tỷ lệ giá trị giao dịch của nhóm ngành này giảm hơn 12%. Bên cạnh đó, các nhóm ngành khác cũng chứng kiến sự dịch chuyển nhẹ về cơ cấu, với mức tăng 5,8% của nhóm ngành xây dựng và vật liệu và giảm 3,3% của nhóm ngành du lịch và giải trí.

Khối lượng giao dịch qua hình thức khớp lệnh tuy tăng hơn 2 lần so với tháng 3 nhưng vẫn chiếm tỷ trọng thấp với chỉ 0,37% trên thanh khoản thị trường. Thanh khoản trung bình ngày trong tháng 4 đạt 3.900 tỷ đồng, tương đương 83,8% tháng trước. Nhóm ngân hàng cũng tăng mạnh hoạt động huy động vốn từ kênh trái phiếu. Hai ngành này chiếm lần lượt 56% và 43% tổng giá trị phát hành trong tháng 4.

Các lô trái phiếu có giá trị phát hành lớn bao gồm: Tập đoàn Vingroup (VIC) phát hành 2 lô trái phiếu tổng giá trị 4.000 tỷ đồng, có kỳ hạn 2 năm và lãi suất 12,5%; Vinhomes (VHM) phát hành 1 lô trái phiếu giá trị 2.000 tỷ đồng, có kỳ hạn 2 năm và lãi suất 12%; Ngân hàng TMCP Kỹ thương Việt Nam (TCB) phát hành 1 lô trái phiếu với tổng giá trị đạt 3.000 tỷ đồng có kỳ hạn 3 năm và lãi suất 3,7%.

Ngân hàng TMCP Hàng hải Việt Nam (MSB) phát hành 2 lô trái phiếu với tổng giá trị đạt 2.800 tỷ đồng, có kỳ hạn 3 năm và lãi suất 3,9%; Ngân hàng TMCP Quân đội (MBB) phát hành 6 lô trái phiếu với tổng giá trị đạt 2.000 tỷ đồng, đều có kỳ hạn trên 5 năm và lãi suất từ 6,2% đến 6,8%.

Theo FiinRatings, các ngân hàng đẩy mạnh phát hành trái phiếu trong bối cảnh thanh khoản thị trường có dấu hiệu giảm dư thừa, thể hiện ở lãi suất liên ngân hàng qua đêm đã nhảy vọt lên mức trên 4% trong tháng 4. Đây là kết quả của việc Ngân hàng Nhà nước (NHNN) liên tục hút thanh khoản qua kênh nghiệp vụ thị trường mở (OMO) thời gian vừa qua. Đồng thời, huy động tiền gửi từ dân cư của các tổ chức tín dụng cũng giảm tốc trong quý 1/2024, ghi nhận mức giảm 0,76% so với cuối năm 2023, theo số liệu của Tổng cục Thống kê.

Các ngân hàng cũng tăng cường huy động qua kênh trái phiếu để bổ sung nguồn vốn trung dài hạn, khi quy định tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn bị siết chặt đồng thời để cân đối nguồn vốn chuẩn bị cho tăng trưởng tín dụng hồi phục trở lại trong năm nay.

Hoạt động mua lại trong tháng 4 chủ yếu đến từ nhóm ngành tổ chức tín dụng. Tổng giá trị trái phiếu được mua lại trước đáo hạn đạt 10.400 tỷ đồng, tăng 7,2% so với tháng 3 và tương đương 70,6% so với cùng kỳ năm 2023. Trong đó, trái phiếu ngân hàng chiếm đến 95%. Ngân hàng TMCP Quân đội (MB) và Ngân hàng TMCP Kỹ thương Việt Nam là các bên đang tăng cường thực hiện hoạt động này. Đây cũng chính là các ngân hàng đã phát hành lượng lớn trái phiếu trong tháng 4.

FiinRatings nhận định, việc mua lại trái phiếu sẽ đáo hạn vào năm sau và phát hành trái phiếu mới giúp ngân hàng cơ cấu nguồn vốn trung dài hạn, đặc biệt là vốn cấp 2 được tính vào tỷ lệ an toàn vốn. Tuy áp lực đáo hạn và hoàn thành nghĩa vụ nợ sau khi thực hiện giãn hoãn hoặc cơ cấu vẫn còn, đơn vị này ghi nhận các doanh nghiệp vẫn đang đáp ứng đúng tiến độ.

Tính đến 2/5, ước lượng giá trị trái phiếu doanh nghiệp đáo hạn còn lại trong năm 2024 đạt 257.170 tỷ đồng. Trong đó, giá trị trái phiếu của nhóm ngành bất động sản đạt 100.260 tỷ đồng, chiếm gần 39% tổng khối lượng đáo hạn và tương đương 2/3 số dư vào đầu tháng 12/2023.

Báo cáo cũng đánh giá áp lực trả nợ đối với các nhà phát hành là doanh nghiệp bất động sản trong năm 2024, 2025 là khá lớn, đặc biệt đối với các trái phiếu chậm trả gốc/lãi có thời hạn đáo hạn gốc vào năm 2022, 2023 và được cơ cấu tối đa 2 năm theo Nghị định 08/2023.

“Thách thức vẫn còn hiện hữu khi thị trường chưa hoàn toàn phục hồi và những thay đổi về chính sách có độ trễ nhất định, dẫn tới doanh nghiệp chưa có đủ thời gian để sắp xếp dòng tiền trả nợ”, Fiinratings nêu.

Anh Vũ