Agriseco Research: Sự kiện Silicon Valley Bank phá sản chỉ tác động ngắn hạn tới tâm lý nhà đầu tư

Trong báo cáo mới đây, Agriseco Research đưa ra đánh giá mức độ ảnh hưởng sự kiện ngân hàng Silicon Valley (SVB) phá sản tới thị trường tài chính quốc tế và trong nước. Với thị trường Việt Nam, Agriseco cho rằng, về cơ bản sẽ không chịu tác động quá nhiều từ sự kiện quốc tế đang xảy ra.

Cuối tuần qua, thị trường tài chính thế giới đã chao đảo trước sự sụp đổ của Ngân hàng Silicon Valley (SVB) chỉ trong vòng 48 tiếng sau cuộc họp với các nhà đầu tư, trở thành ngân hàng có quy mô phá sản lớn thứ 2 trong lịch sử thị trường tài chính toàn cầu (sau Washington Mutual năm 2008). Một số ý kiến lo ngại sự kiện này có thể dẫn tới hiệu ứng dây chuyền tới các ngân hàng khác tại Mỹ và thế giới.

Toàn cảnh vụ Silicon Valley Bank (SVB) sụp đổ

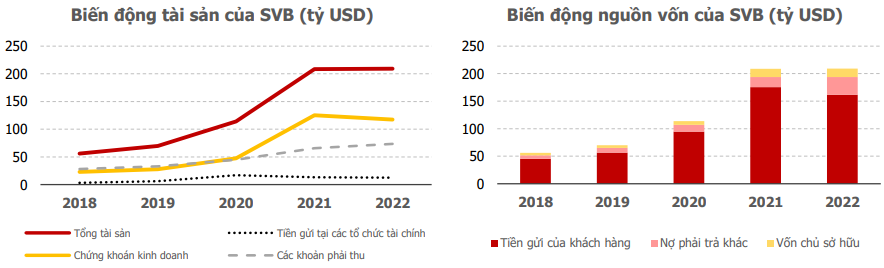

Ngân hàng Silicon Valley (Silicon Valley Bank, “SVB”) là 1 NHTMCP tư nhân trực thuộc SVB Financial Group (NYSE: SIVB) có trụ sở chính tại Santa Clara, California. Tính tới cuối năm 2022, ngân hàng có tổng tài sản 209 tỷ USD, chiếm trên dưới 1% quy mô tài sản toàn hệ thống ngân hàng Mỹ. Trong đó bao gồm 175 tỷ USD tiền gửi khách hàng và 15,5 tỷ USD vốn chủ sở hữu.

Để so sánh nhanh, Lehman Brothers vào thời điểm tuyên bố phá sản năm 2008, có quy mô tài sản 639 tỷ USD (tương đương gần 900 tỷ USD hiện tại, đã điều chỉnh lạm phát), và chiếm tới 6% quy mô nợ và tài sản của hệ thống ngân hàng Mỹ lúc bấy giờ.

Tệp khách hàng chủ đạo của SVB là các start-up, quỹ đầu tư mạo hiểm (venture capital), công ty công nghệ và công ty chăm sóc sức khoẻ (chiếm gần 50%). Đây là một trong những nguyên nhân quan trọng dẫn tới sự đổ vỡ của SVB.

Covid-19 đã khiến hoạt động kinh doanh của các doanh nghiệp phần lớn bị ngưng trệ, song nhờ việc áp dụng chính sách tiền tệ nới lỏng, bằng cách ban hành nhiều gói nới lỏng định lượng (QE), hoạt động sản xuất kinh doanh nhìn chung đã có sự phục hồi mạnh mẽ. Quy mô tài sản của FED đã tăng mạnh từ mức 4,3 tỷ USD (tháng 3/2020) lên gần 9 tỷ USD (giữa năm 2022).

Cũng trong giai đoạn này, số lượng deal và quy mô deal được thực hiện bởi các quỹ đầu tư mạo hiểm và các start-up tăng mạnh tại Mỹ (trung bình giá trị 80 tới gần 100 tỷ USD và 4.000-5.000 deal thực hiện hàng quý, so với giai đoạn trước chỉ khoảng 3.000 deal được thực hiện với quy mô trên dưới 40 tỷ USD mỗi quý). Trong đó, hơn ¾ số vốn được các quỹ này rót vào ngành công nghệ.

Với việc thu hút được một lượng vốn dồi dào, các NHTM có tệp khách hàng từ các công ty startup, công nghệ như SVB cũng được hưởng lợi khi tiếp nhận một khoản tiền gửi lớn từ các khách hàng tiềm năng này. Chỉ trong 2 năm (2019-2021), quy mô tiền gửi của khách hàng tại SVB tăng gấp hơn 3 lần, từ 56,6 tỷ USD lên 175,4 tỷ USD.

Mặc dù thu hút được một lượng vốn khổng lồ trong năm 2022, tuy nhiên các chính sách quản lý thanh khoản không phù hợp là nguyên nhân chính dẫn tới sự sụp đổ nhanh chóng của SVB. Các điểm nhấn quan trọng bao gồm:

Tỷ trọng phân bổ đầu tư vào các tài sản trung - dài hạn quá lớn nhưng lại được tài trợ bởi nguồn vốn có tính ngắn hạn (tiền gửi khách hàng). Dữ liệu báo cáo tài chính năm 2022 của SVB cho thấy, SVB phân bổ khoảng 117 tỷ USD vào các chứng khoán nắm giữ tới ngày đáo hạn (HTM) và chứng khoán sẵn sàng để bán (AFS), cho vay 74 tỷ USD và chỉ gửi 12 tỷ USD tại tổ chức tài chính.

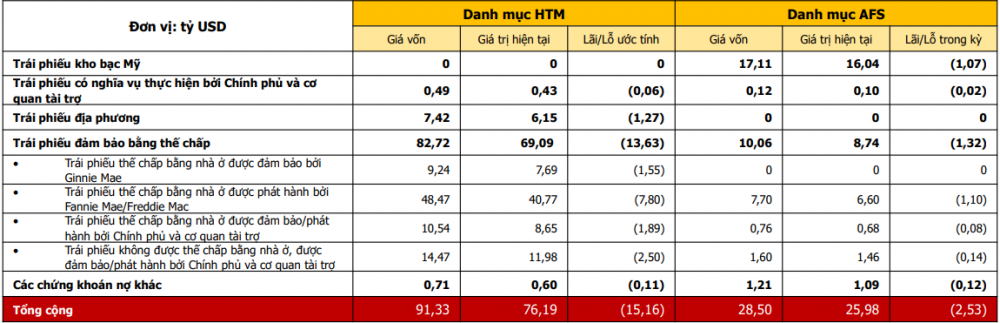

Lãi suất điều hành tăng mạnh trong năm 2022 khiến giá trị các trái phiếu nắm giữ giảm đi đáng kể. Theo chuẩn mực kế toán quốc tế, các khoản chứng khoán trên khoản mục “Held-to-Maturity/HTM” sẽ không cần phải ghi lãi/lỗ ước tính trên vốn chủ sở hữu. Chỉ các chứng khoán trên khoản mục “Available-for-Sale/AFS” mới cần phải hạch toán lãi/lỗ ước tính vào vốn chủ sở hữu. Tính tới 31/12/2022, ước tính các giá trị lãi/lỗ của danh mục HTM và AFS của SVB như sau:

Với cơ cấu tài sản của SVB tập trung phần lớn vào các trái phiếu kỳ hạn dài và chỉ để hơn 12 tỷ USD tiền mặt, khi khách hàng rút tiền với quy mô lớn, nguy cơ mất khả năng thanh toán xuất hiện do số dư tiền gửi không đủ để thanh toán cho khách hàng. Thực tế, điều này đã xuất hiện trong ngày 09/03, khi các khách hàng rút 42 tỷ USD, dẫn tới số dư tiền mặt của SVB bị âm 900 triệu USD vào cuối ngày, qua đó FDIC phải đóng cửa ngân hàng và tiến hành xử lý tài sản từ trưa 10/3.

Lãi suất điều hành tăng mạnh trong năm 2022 khiến việc huy động vốn của các start-up, quỹ đầu tư mạo hiểm trở nên khó khăn hơn đáng kể, thể hiện qua biểu đồ về quy mô deal đầu tư và số lượng deal đầu tư. Điều này dẫn tới nhu cầu rút tiền tại các ngân hàng gia tăng đáng kể, và thực tế tại SVB, quy mô tiền gửi khách hàng đã có sự sụt giảm kể từ quý I/2022 chứ không phải tới giai đoạn gần đây mới bộc lộ. Và tới ngày 08/03, để có tiền trả cho khách hàng, SVB đã thực hiện bán 21 tỷ USD tài sản AFS và hạch toán lỗ 1,8 tỷ USD. Đồng thời, để bù đắp khoản lỗ này, SVB cũng thực hiện cuộc gọi vốn với tổng quy mô 2,25 tỷ USD, song đã bị hủy bỏ sau khi giá cổ phiếu giảm 60% trong ngày 9/3.

Nhưng đáng chú ý hơn, trong 117 tỷ USD chứng khoán, chỉ 1,1 tỷ USD là các chứng khoán có thời gian đáo hạn dưới 1 năm. Như vậy, khoảng 116 tỷ USD – tương đương 66% quy mô tiền gửi khách hàng (mang tính ngắn hạn) đã được sử dụng để đầu tư vào tài sản có kỳ hạn dài, tạo ra rủi ro chênh lệch kỳ hạn.

Như vậy, có thể thấy vấn đề chính của SVB nằm ở khả năng quản trị rủi ro thanh khoản khi SVB đã sử dụng tiền gửi của khách hàng (có tính chất ngắn hạn) để đầu tư phần lớn vào các chứng khoán có kỳ hạn dài. Theo đó, ngay khi các khách hàng đồng loạt thực hiện rút tiền khỏi ngân hàng, kết hợp yếu tố môi trường lãi suất cao dẫn tới suy giảm giá trị các khoản trái phiếu nắm giữ, SVB đã bị mất khả năng thanh toán và phải tạm ngừng hoạt động để FDIC xử lý tài sản.

Sự kiện SVB tác động gì đến thị trường chứng khoán

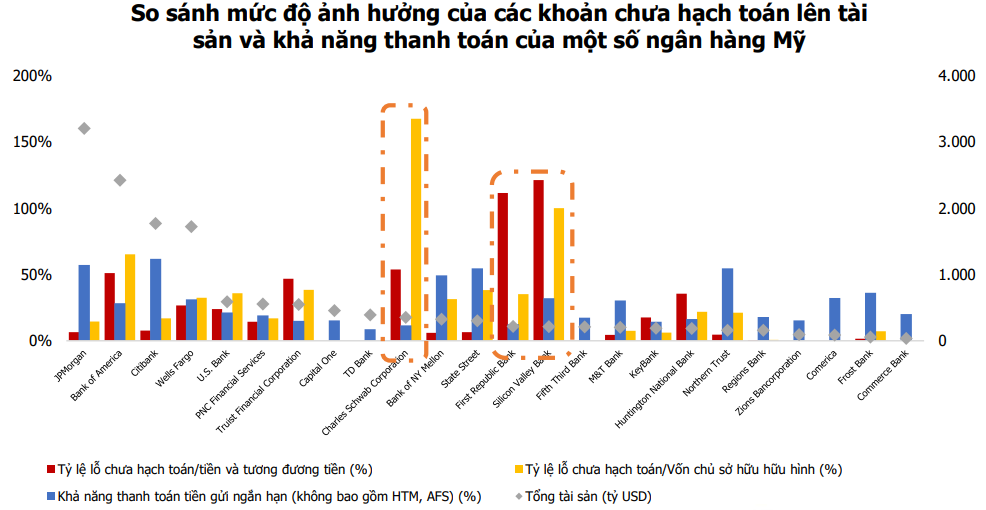

Theo Agriseco Research, sự kiện trên mới chỉ tác động ngắn hạn tới tâm lý nhà đầu tư chứ chưa tác động nhiều tới yếu tố kinh tế. Hiệu ứng donimo có thể chỉ xảy ra tại một số ngân hàng cỡ trung và nhỏ, và khó xảy ra tại các ngân hàng lớn do bản chất của SVB nằm ở việc quản trị rủi ro thanh khoản không hiệu quả, khi ngân hàng lấy vốn ngắn hạn đầu tư trung – dài hạn với tỷ lệ quá cao chứ không phải chất lượng tài sản dưới chuẩn như Lehman Brothers. Quy mô SVB cũng tương đối nhỏ và tệp khách hàng khác biệt.

Riêng với thị trường Việt Nam, Agriseco cho rằng về cơ bản sẽ không chịu tác động quá nhiều từ sự kiện này.

Thứ nhất, khi sự kiện Lehman Brothers xảy ra, môi trường lạm phát, lãi suất và tỷ giá của Việt Nam khi đó đều ở mức cao trong lịch sử. Còn hiện tại, các áp lực về lạm phát, tỷ giá và lãi suất đã phần nào giảm nhiệt, thông qua các Quyết định và Nghị quyết được Chính phủ ban hành, sẽ giúp dòng vốn tín dụng của các ngân hàng, đầu tư của các doanh nghiệp phần nào được khơi thông

Thứ hai, tỷ lệ vốn ngắn hạn cho vay trung – dài hạn của Việt Nam hiện đã được kiểm soát chặt chẽ, đồng thời danh mục đầu tư trái phiếu chính phủ và trái phiếu doanh nghiệp của các ngân hàng chiếm quy mô khá nhỏ so với các ngân hàng ở Mỹ

Thứ ba, SVB cũng không mở hoạt động kinh doanh trực tiếp tại Việt Nam, do đó nền kinh tế sẽ không chịu tác động trực tiếp từ sự kiện này.

Với quan điểm mức độ ảnh hưởng từ sự kiện này tới thị trường Mỹ không quá nghiêm trọng, Agriseco Research cho rằng tác động tới thị trường chứng khoán Việt Nam cũng sẽ không kéo dài.

Đức Anh