|

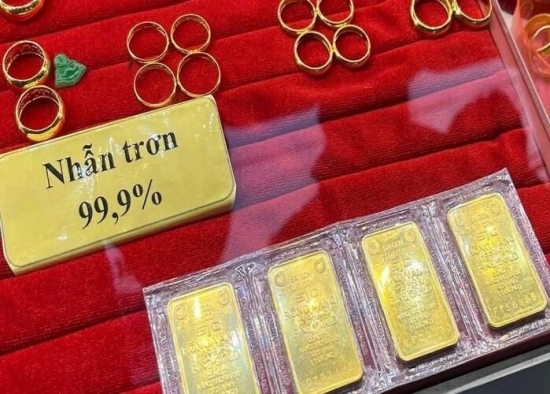

| Ảnh minh họa (Nguồn: Internet) |

Tín dụng tăng trưởng thấp

Theo thống kê mới đây mà Tổng cục Thống kê (TCTK) công bố, tính đến thời điểm 22/9/2020, tổng phương tiện thanh toán tăng 7,74% so với cuối năm 2019 (cùng thời điểm năm 2019 tăng 8,41%); huy động vốn của các tổ chức tín dụng tăng 7,7% (cùng thời điểm năm 2019 tăng 8,79%); tăng trưởng tín dụng của nền kinh tế đạt 5,12% (cùng thời điểm năm 2019 tăng 8,51%).

Cả tổng phương tiện thanh toán, tăng trưởng tín dụng đều thấp so với cùng thời điểm năm 2019. Tuy nhiên, đáng chú ý là tổng phương tiện thanh toán tăng cao hơn nhiều so với tín dụng cho thấy cung vốn vào nền kinh tế là rất lớn, dấu hiệu cho thấy hệ thống ngân hàng đang "thừa tiền".

Từ đầu năm đến nay, Ngân hàng Nhà nước (NHNN) đã 3 lần điều chỉnh giảm các mức lãi suất điều hành để hỗ trợ thanh khoản cho các tổ chức tín dụng, giảm chi phí vay vốn của doanh nghiệp và người dân làm mặt bằng lãi suất trên thị trường có xu hướng giảm.

Mới đây nhất, chiều 30/9, NHNN đã phát đi thông báo điều chỉnh lãi suất điều hành với mức giảm trung bình từ 0,25-0,5%. Cụ thể, điều chỉnh giảm lãi suất tái cấp vốn từ 4,5%/năm xuống 4,0%/năm; lãi suất tái chiết khấu từ 3,0%/năm xuống 2,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với các ngân hàng từ 5,5%/năm xuống 5%/năm.

Điều chỉnh lãi suất tiền gửi tối đa bằng đồng Việt Nam (VND) của tổ chức, cá nhân tại tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (TCTD) tối đa áp dụng với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng là 0,2%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 4,25%/năm xuống 4%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng tại Quỹ tín dụng nhân dân, tổ chức tài chính vi mô giảm từ 4,75%/năm xuống 4,5%/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do TCTD ấn định trên cơ sở cung - cầu vốn thị trường.

Điều chỉnh lãi suất cho vay ngắn hạn tối đa bằng VND của TCTD đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế theo quy định tại Thông tư số 39/2016/TT-NHNN ngày 30/12/2016. Theo đó, lãi suất cho vay ngắn hạn tối đa bằng VND của TCTD đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế giảm từ 5%/năm xuống 4,5%/năm; lãi suất cho vay ngắn hạn tối đa bằng VND của Quỹ tín dụng nhân dân và Tổ chức tài chính vi mô đối với các nhu cầu vốn này giảm từ 6%/năm xuống 5,5%/năm.

Trước đó, chiều 12/5 và ngày 16/3, NHNN đã 2 lần quyết định điều chỉnh các mức lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất qua đêm, lãi suất tiền gửi, lãi suất cho vay trên thị trường với mức giảm mỗi lần từ 0,25-0,75% tuỳ từng loại, tuỳ từng kỳ hạn.

Thống kê đến 22/9, Tổng cục Thống kê cho thấy, lãi suất trên thị trường đã có xu hướng giảm. Hiện lãi suất huy động bằng VND phổ biến ở mức 0,1%-0,2%/ năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 3,7%-4,1%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; 4,4%-6,4%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn từ 12 tháng trở lên ở mức 6%-7,1%/năm. Mặt bằng lãi suất cho vay ngắn hạn tối đa bằng đồng Việt Nam đối với một số ngành, lĩnh vực phổ biến ở mức 5%/năm.

Giảm lãi suất: Tốt nhưng dư địa không nhiều

Trước những ảnh hưởng từ dịch COVID-19, có nhiều ý kiến cho rằng Chính phủ và các cơ quan quản lý cần những chính sách, giải pháp khác quyết liệt hơn để hỗ trợ nền kinh tế. Trên thế giới, Chính phủ các nước đã tiến hành rất nhiều gói giải cứu có quy mô lớn, nhiều giải pháp đặc biệt để vực dậy thị trường tài chính, hỗ trợ doanh nghiệp và người dân. Theo thông tin tổng hợp, trong thời gian đại dịch COVID-19 diễn ra, đã có tới 185 lượt giảm lãi suất của các ngân hàng trung ương trên thế giới. Với NHNNViệt Nam, đã có 5 lượt giảm lãi suất điều hành từ tháng 4/2019 đến nay.

Tại buổi họp báo thông tin kết quả hoạt động ngân hàng quý 3/2020, Phó Thống đốc Nguyễn Thị Hồng cho biết, chủ trương của NHNN là cố gắng phấn đấu tiếp tục giảm lãi suất cho vay. Do đó, NHNN điều hành thanh khoản tạo thuận lợi nhất cho các tổ chức tín dụng (TCTD) sẵn sàng có nguồn vốn để cung cấp tín dụng, hạn chế việc tăng lãi suất huy động trên thị trường để lấy nguồn vốn cho vay. Trong trường hợp cần thiết, NHNN sẵn sàng tái cấp vốn cho các TCTD có nguồn cho vay.

Tuy nhiên, thực tế cho thấy, dự địa để các ngân hàng tiếp tục giảm lãi là không nhiều, đặc biệt là với các ngân hàng thương mại. Ông Quản Trọng Thành, Trưởng phòng Phân tích khối ngân hàng - Công ty chứng khoán Maybank KimEng Việt Nam nhận xét: Các ngân hàng đã giảm lãi suất huy động trong tháng 6 và 7 nên chi phí vốn phần nào đã giảm, hỗ trợ các nhà băng giảm lãi suất cho vay. Tuy nhiên, lãi suất đầu vào cũng khó giảm mạnh hơn vì e ngại dòng vốn phần này sẽ chảy sang các kênh đầu tư khác. Trong khi ngân hàng vẫn muốn duy trì biên lợi nhuận thì khả năng giảm mạnh lãi suất nói chung sẽ khó diễn ra.

Ông Thành cung cấp thêm, chỉ số biên lợi nhuận (hay chênh lệch giữa thu nhập lãi và chi phí phải trả của ngân hàng, gọi tắt NIM) bình quân của các ngân hàng trong 6 tháng đầu năm nay giảm khoảng 0,4%, xuống còn 3,2% so với mức 3,6% vào cuối năm 2019.

Ông Phạm Thế Anh, chuyên gia kinh tế trưởng Viện Nghiên cứu kinh tế và chính sách (VEPR) cho rằng thanh khoản hệ thống ngân hàng thời gian gần đây khá tốt nhưng dư địa giảm lãi suất thêm là không nhiều.

Cụ thể, lãi suất huy động các kỳ hạn từ 6 tháng trở lên của các ngân hàng vào khoảng 6 - 7%/năm. Trong khi đó lạm phát bình quân 6 tháng đầu năm ở mức 4,19%. "Như vậy, chênh lệch giữa lãi suất huy động và lạm phát rất thấp nên muốn cắt giảm lãi suất cần phải giảm được tỷ lệ lạm phát trong thời gian tới. Nếu không, người gửi tiền sẽ tìm cách chuyển dịch dòng vốn sang các kênh tài sản khác như bất động sản, chứng khoán, vàng, ngoại tệ", ông Phạm Thế Anh nhấn mạnh.

| Bản tin tài chính ngân hàng ngày 14/10: Agribank tiếp tục giảm lãi suất cho vay Bản tin tài chính ngân hàng ngày 14/10/2020 do Tạp chí điện tử Kinh tế Chứng khoán Việt Nam cập nhật có những nội dung ... |

| Thị trường mua bán nợ xấu còn nhiều "nút thắt" cần tháo gỡ Dù công tác xử lý nợ xấu đã đạt được những kết quả tích cực, nhưng vẫn còn nhiều vướng mắc trong việc phát triển ... |

| Nhiều ngân hàng được dự báo lãi lớn sau quý III/2020 Theo SSI Research, lợi nhuận trước thuế trong quí III/2020 của 8 trên 10 ngân hàng ước tính tăng trưởng so với cùng kì năm ... |

Lưu Lâm

Phiên bản di động

Phiên bản di động