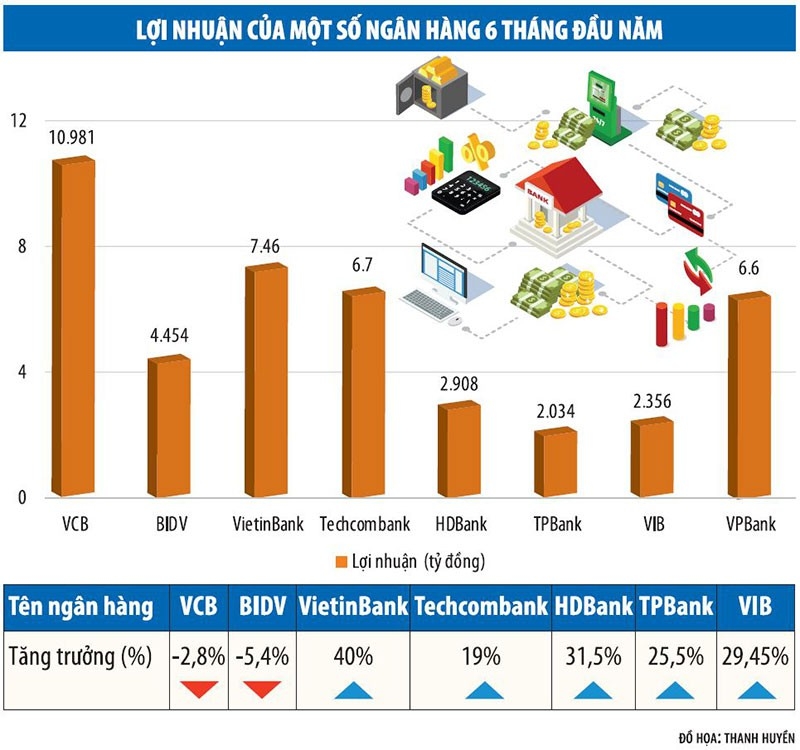

Big 4: Lợi nhuận đến từ giảm dự phòng, tăng thu ngoài lãi

Bất chấp doanh nghiệp bị ảnh hưởng bởi Covid-19, nhiều ngân hàng vẫn lãi hàng ngàn tỷ đồng trong 6 tháng đầu năm, có ngân hàng tăng trưởng lợi nhuận 10-40%. Tuy nhiên, con số lợi nhuận ngàn tỷ của ngân hàng không cùng một nguyên nhân. Có ngân hàng lãi lớn nhờ sống dựa vào tín dụng, “ăn” chênh lệch lãi vay, song cũng có ngân hàng lãi nhờ đa dạng hóa hoạt động kinh doanh ngoài lãi như buôn chứng khoán, bán bảo hiểm, trái phiếu doanh nghiệp…

Với các ngân hàng thương mại có vốn nhà nước, do phải giảm lãi suất cho vay hỗ trợ khách hàng, nên động lực tăng trưởng chính về lợi nhuận không đến từ mảng cho vay. Chính vì vậy, các ngân hàng này phải tìm lợi nhuận bằng việc giảm mạnh trích lập dự phòng rủi ro hoặc đẩy mạnh các hoạt động kinh doanh ngoài lãi.

Đơn cử, trong 6 tháng đầu năm, VietinBank chỉ tăng tín dụng 0,66%, thu nhập lãi thuần tăng không đáng kể so với cùng kỳ (tăng 0,2%). Nguyên nhân chính khiến lợi nhuận trong 6 tháng của VietinBank tăng tới 40% so với cùng kỳ là ngân hàng này giảm tới 10,6% trích lập dự phòng rủi ro, cộng với doanh thu ngoài lãi tăng mạnh.

|

| Lợi nhuận nhiều ngân hàng nửa đầu năm nay đang được đánh giá là lợi nhuận ảo |

Cũng giống VietinBank, lợi nhuận từ mảng cho vay của BIDV giảm tới 8,8% trong 6 tháng đầu năm. Động lực khiến BIDV không bị tuột dốc lợi nhuận quá sâu (lợi nhuận giảm 5,4%) chủ yếu nhờ cắt giảm chi phí dự phòng rủi ro, tăng trưởng lãi thuần từ hoạt động dịch vụ, chứng khoán, kinh doanh ngoại hối.

Tương tự, với Vietcombank, hoạt động kinh doanh chính là tín dụng không có sự tăng trưởng về lợi nhuận, thể hiện ở chỗ thu nhập lãi thuần đi ngang. Điểm sáng của ngân hàng này là hoạt động dịch vụ tăng nhẹ 6%, lãi thuần từ ngoại hối tăng 18,4%, chi phí hoạt động tiết giảm 5% so với cùng kỳ… Tuy nhiên, lũy kế 6 tháng, lợi nhuận trước thuế của Vietcombank vẫn giảm 2,8%.

Agribank chưa công bố báo cáo tài chính 6 tháng, song theo lãnh đạo ngân hàng này, tín dụng 6 tháng tăng trưởng âm, cho thấy động lực tăng trưởng của Ngân hàng cũng không đến từ cho vay.

Nhiều ngân hàng TMCP tư nhân vẫn hưởng chênh lệch lãi suất cao

Với ngân hàng TMCP tư nhân, cũng có nhiều ngân hàng lãi lớn từ dịch vụ, bán bảo hiểm, trái phiếu, như TPBank, VIB…, nhưng cũng có nhiều ngân hàng lãi lớn nhờ tín dụng, hưởng chênh lệch lãi vay.

Chẳng hạn, với Techcombank, biên độ lãi ròng (NIM) 6 tháng đầu năm nay là 4,5%, tăng đáng kể so với mức 4,1% cùng kỳ năm ngoái. Nhờ biên độ lãi được đẩy lên cao, thu nhập lãi thuần của ngân hàng này nửa đầu năm nay tăng 23% so với cùng kỳ năm ngoái. Chính vì vậy, dù chi phí hoạt động tăng tới 21%, lợi nhuận của Techcombank vẫn tăng 19% so với cùng kỳ năm ngoái.

Một trường hợp khác là HDBank, 6 tháng đầu năm nay, tín dụng tăng tới 10,3%, thu nhập từ lãi tăng 18%, trong khi chi phí trả lãi chỉ tăng 7,2%, khiến thu nhập lãi thuần tăng mạnh (tăng hơn 30%). Hoạt động kinh doanh ngoài lãi cũng tăng trưởng tốt khiến lợi nhuận trước thuế 6 tháng của ngân hàng này tăng tới 31,5%.

Tuy nhiên, không phải ngân hàng cổ phần tư nhân nào cũng lãi lớn nhờ cho vay. Tại VPBank, 6 tháng đầu năm nay, tín dụng tăng gần 10%, nhưng thu nhập lãi thuần chỉ tăng 4%. Riêng trong quý II/2020, lợi nhuận ngân hàng này tăng mạnh gần 40%, nhưng chủ yếu là nhờ giảm 17% chi phí dự phòng rủi ro tín dụng.

Covid-19 sẽ làm rõ lợi nhuận thực

TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV cho rằng, con số lợi nhuận của các ngân hàng 6 tháng đầu năm được công bố trong báo cáo tài chính chỉ là con số kế toán. Lợi nhuận thực của Ngân hàng sẽ lộ rõ hơn trong 6 tháng cuối năm, khi nợ xấu và trích lập dự phòng được thể hiện chính xác hơn.

Bên cạnh đó, theo FiinGroup, một khi các khoản dư nợ được cơ cấu lại theo Thông tư 01/2020/TT-NHNN của Ngân hàng Nhà nước hết hiệu lực, bức tranh lợi nhuận của các ngân hàng mới thực sự bộc lộ bản chất.

Nhận định của FinnGroup là có cơ sở. Ví dụ điển hình là nợ xấu của Vietcombank có nguy cơ tăng mạnh nếu hàng ngàn tỷ đồng dư nợ cho vay Vietnam Airlines tới đây hết thời hiệu được cơ cấu lại.

Rất nhiều ngân hàng khác cũng trong cảnh tương tự. Bà Nguyễn Thị Phượng, Phó tổng giám đốc Agribank cho rằng, nguy cơ nợ xấu tăng mạnh khiến các ngân hàng phải đẩy mạnh trích lập dự phòng rủi ro, lợi nhuận 2 quý cuối năm của họ có thể bị ăn mòn mạnh hơn nữa.

Theo giới chuyên gia, những ngân hàng càng đẩy mạnh cho vay trong thời điểm này càng dễ “ăn đòn” nợ xấu trong tương lai, bởi đặc tính ngân hàng là tác động của dịch bệnh trễ hơn các ngành khác.

| Bản tin tài chính ngân hàng ngày 3/8: Lãi suất liên ngân hàng đang ở mức thấp kỷ lục Bản tin tài chính ngân hàng ngày 3/8/2020 do Tạp chí điện tử Kinh tế Chứng khoán Việt Nam cập nhật có những nội dung ... |

| "Nóng" với cuộc đua ngân hàng số Trong 1 năm trở lại đây, cuộc đua ra mắt dịch vụ ngân hàng số, nâng cấp app thành siêu ứng dụng ngày càng "nóng". ... |

| Ngân hàng canh cánh nỗi lo nợ xấu bùng phát Trong 6 tháng đầu năm, hầu hết ngân hàng đều tăng mạnh chi phí dự phòng rủi ro tín dụng. Xu hướng này được đánh ... |

Theo Hà Tâm

Baodautu.vn

Phiên bản di động

Phiên bản di động