|

| Ảnh minh họa (nguồn internet) |

Theo dữ liệu của FiinTrade, trong quý I/2021, đã có 43 doanh nghiệp huy động gần 19.800 tỷ đồng thông qua phát hành hơn 1,1 tỷ cổ phiếu cho cổ đông hiện hữu - tương đương 70% giá trị phát hành của cả năm 2020. Đây là mức cao nhất cả về khối lượng cũng như giá trị phát hành tăng vốn theo quý kể từ sau khi COVID-19 bùng phát ở Việt Nam.

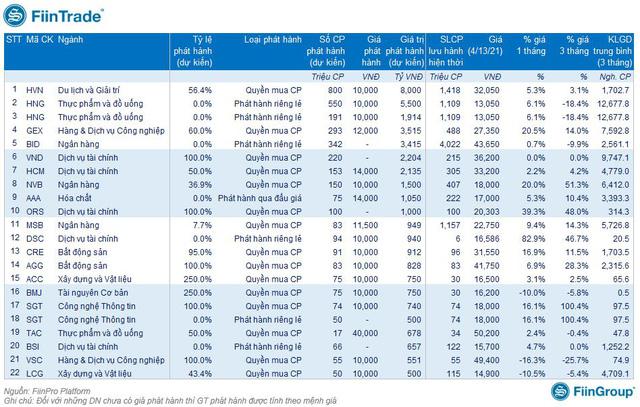

Theo các công bố thông tin được cập nhật đến ngày 13/4/2021, 54 doanh nghiệp niêm yết dự kiến phát hành thêm 4,2 tỷ cổ phiếu để huy động gần 44.700 tỷ đồng qua phát hành tăng vốn trong thời gian tới, gần gấp 1,6 lần tổng giá trị phát hành trong năm 2020 và 2,3 lần so với quý I vừa qua.

Việc phát hành để huy động vốn đang là hình thức được ưa chuộng, nhất là thông qua phát hành quyền mua cho cổ đông hiện hữu (với tổng giá trị phát hành dự kiến là 27.500 tỷ đồng) và chào bán riêng lẻ (14.200 tỷ đồng).

Đáng chú ý, Vietnam Airlines (HVN) dự kiến huy động 8.000 tỷ đồng qua phát hành cổ phiếu trong nửa đầu năm 2021. Nếu đợt phát hành này thành công, tỷ lệ nợ vay/VCSH (D/E) của công ty hàng không sẽ giảm từ 6,2x xuống 5,2x

Tiếp đến là HAGL Agrico (HNG) với tổng giá trị phát hành dự kiến là 7.400 tỷ đồng (bao gồm 5.500 tỷ đồng để hoán đổi nợ và 1.900 tỷ đồng để bổ sung vốn hoạt động).

|

Nhóm công ty chứng khoán trong bối cảnh thanh khoản thị trường luôn duy trì ở mức cao, dẫn đến tình trạng "căng" margin, nhiều công ty chứng khoán đang tiến hành tăng vốn để bổ sung nguồn tiền cho hoạt động giao dịch ký quỹ này trong đó VNDirect có kế hoạch phát hành 220,4 triệu cổ phiếu, tương đương với giá trị phát hành hơn 2.200 tỷ đồng nếu tính theo mệnh giá. Tiếp đến là Chứng khoán HSC với giá trị phát hành dự kiến là 2.100 tỷ đồng.

Nhóm ngân hàng có kế hoạch phát hành cổ phiếu để tăng quy mô vốn trong đó BIDV dự kiến phát hành riêng lẻ 341 triệu cổ phiếu, tương đương 3.400 tỷ đồng tính theo mệnh giá.

| Nhận định chứng khoán tuần từ 19-23/4/2021: Xu hướng giảm chiếm ưu thế Thị trường chứng khoán phiên giao dịch cuối tuần biến động khá mạnh. Sau đà giảm mạnh đầu phiên sáng, VN-Index tưởng chừng như ngược ... |

| Tin tức chứng khoán mới nhất 17h00’ hôm nay 16/4/2021 Thông tin giao dịch khối lượng lớn cổ phiếu như HAX, FRT, NLG, TEG, ROS, PMG, PXT, CEO, NSH… được Tạp chí điện tử Kinh ... |

| Một cá nhân bị xử phạt 550 triệu đồng do thao túng giá cổ phiếu TAR Ủy ban Chứng khoán Nhà nước vừa có quyết định xử phạt với Nguyễn Quang Vinh (Địa chỉ: 51 Quan Nhân, Quận Thanh Xuân, Hà ... |

Đức Hậu

Phiên bản di động

Phiên bản di động