Có 2 cách cắt lỗ thông dụng hiện nay thường được các NĐT sử dụng:

Cắt lỗ theo %

Là cách thông dụng và đơn giản nhất: NĐT bán ra khi cổ phiếu giảm một mức phần trăm nào đó so với giá mua, tuỳ thuộc vào khẩu vị rủi ro của mỗi NĐT cũng như độ biến động của từng loại cổ phiếu. Thường đa số NĐT giới hạn mức lỗ ở 5%-7%.

Ưu điểm: dễ dàng và linh hoạt, đặc biệt trong việc tính toán và quản trị rủi ro.

Cắt lỗ khi thủng các vùng hỗ trợ trọng yếu

Các vùng hỗ trợ trọng yếu bao gồm các vùng đỉnh/đáy trong quá khứ, trendline, các mốc Fibonacci, các đường trung bình động (MA)… nói chung là những mức giá có lực cầu mạnh trong quá khứ.

Nếu giá thủng các vùng hỗ trợ này (đặc biệt kèm khối lượng lớn), rất có thể xu hướng của cổ phiếu đã thay đổi và NĐT nên nhanh chóng đóng vị thế. Lúc này, lệnh dừng lỗ nên được đặt ngay bên dưới vùng hỗ trợ trọng yếu.

Điểm khó khăn của phương pháp này là việc đòi hỏi NĐT phải xác định được đâu là những hỗ trợ trọng yếu. Bên cạnh đó NĐT cũng sẽ chịu mức lỗ lớn hơn nếu điểm mua ban đầu cách xa so với các vùng hỗ trợ.

Một vấn đề gây tranh cãi về cắt lỗ là đôi khi NĐT vừa “cắt” xong thì cổ phiếu lại tăng và NĐT bị đánh văng khỏi vị thế (whipsaw). Chính điều này là một lý do khiến việc nhiều NĐT mặc dù đã xác định cho mình những ngưỡng cắt lỗ, song khi đường giá cổ phiếu chuẩn bị gặp các ngưỡng hỗ trợ trọng yếu, họ thường cho rằng cổ phiểu có thể bật tăng trở lại khi chạm các ngưỡng đó, làm họ chần chừ và tiếp tục đợi giá tăng trở lại mới bán để có được mức lợi nhuận tốt hơn (hoặc lỗ ít hơn). Tuy nhiên, liệu giá cổ phiếu có diễn biến như NĐT mong muốn khi chạm các ngưỡng hỗ trợ?

Để trả lời cho câu hỏi trên, chúng tôi thực hiện phân tích lịch sử biến động giá của toàn bộ các cổ phiếu niêm yết trên sàn HOSE trong khoảng thời gian kể từ năm 2000 trở lại đây.

Để đơn giản, đối với phương pháp cắt lỗ khi thủng các vùng hỗ trợ, chúng tôi lựa chọn vùng hỗ trợ được phần đông NĐT sử dụng đó là các đường trung bình động Moving Average (MA), bao gồm các đường MA20, MA50, MA100, MA200, ứng với nó là các ngưỡng hỗ trợ trong ngắn hạn (MA20), trung hạn (MA50, MA100) và dài hạn (MA200).

Nhằm loại bỏ các tín hiệu nhiễu, đặc biệt là khi cổ phiếu đi ngang tích lũy trong khoảng thời gian dài (lúc này các đường MA thường sẽ “chập” vào nhau), chúng tôi chỉ phân tích các tín hiệu khi cổ phiếu đang trong downtrend ngắn hạn, nghĩa là giá đã nằm dưới đường MA5, và đường MA5 đã nằm dưới đường MA10.

Dữ liệu thu được cho thấy, có ~16,000 lần giá cổ phiếu cắt xuống đường MA20, ~11,000 lần giá cắt xuống đường MA50, 10,000 lần giá cắt xuống đường MA100 và 7,000 lần giá cắt xuống đường MA200 (tần suất giảm dần khi cắt xuống đường MA từ ngắn hạn đến dài hạn là hợp lý do xu hướng dài hạn của VNIndex trong 20 năm qua là tăng giá).

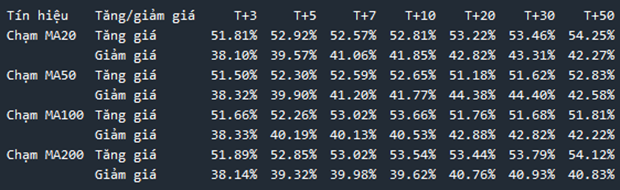

Và đối với mỗi lần cổ phiếu giảm về các đường MA, xác suất tăng/giảm giá của cổ phiếu trong ngắn hạn và trung hạn được tổng hợp ở bảng dưới đây:

|

Từ bảng trên, có thể ra các nhận xét như sau:

· Khi giá cổ phiếu chạm các đường MA, xác suất tăng giá và giảm giá là tương đối giống nhau ở các khung thời gian. Nghĩa là nếu NĐT đợi 3 phiên giao dịch kể từ phiên có giá cắt xuống dưới đường MA, bất kể là MA ngắn hạn, trung hạn hay dài hạn thì xác suất để có lợi nhuận khoảng 52% và xác suất thua lỗ khoảng 38%.

· Càng chờ đợi lâu, xác suất để nhà đầu tư có thể có lời càng tăng (từ 52% T+3 đến 54% T+50), song sự chênh lệch là không nhiều. Điểm đáng lưu ý ở đây đó là xác suất thua lỗ lại càng tăng (từ 38% T+3 đến 42% T+50) khi thời gian nắm giữ tăng lên. Việc nắm giữ lâu hơn giúp tăng 2% xác suất có lời, song lại làm xác suất thua lỗ tăng 4%, cho thấy rủi ro từ việc nắm giữ cổ phiếu ở khung thời gian dài là lớn hơn lợi nhuận có thể thu về.

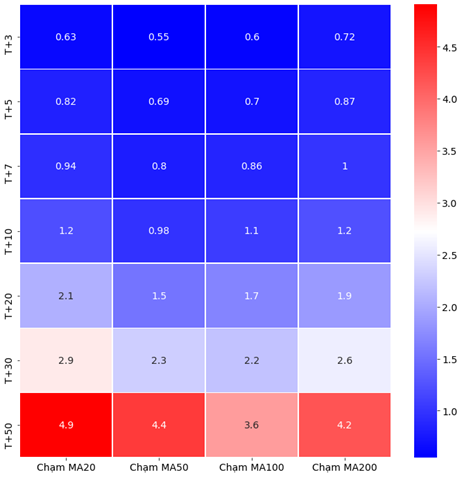

Đó là với xác suất tăng/giảm giá, vậy đối với tỷ suất lợi nhuận thu về thì sao, chúng tôi đã tổng hợp lại theo đồ thị heat map phía dưới:

|

| Đơn vị:% |

Đồ thị cho thấy, nếu nhìn vào lợi nhuận bình quân cả trong ngắn hạn và trung hạn (từ T+3 đến T+50), NĐT đều thu được mức tỷ suất lợi nhuận dương, tuy nhiên, mức lợi nhuận lại rất khiêm tốn, với mức sinh lời bình quân 0.6% nếu năm giữ 3 ngày, càng nắm giữ lâu thì mức lợi nhuận càng tăng, đạt ~4% nếu nắm giữ đến 50 ngày.

Hơn nữa, nếu tính tỷ lệ sinh lời bình quân trên 1 ngày, thì càng nắm giữ lâu, mức lợi nhuận NĐT thu về càng thấp (0.2%/ngày nếu nắm giữ 3 ngày, 0.08%/ngày nếu nắm giữ 50 ngày). Điều này cho thấy sự không hiệu quả của chiến lược.

Như vậy, từ bài phân tích trên, rõ ràng việc không cắt lỗ cổ phiếu ngay lập tức mà “chần chừ” đợi đến khi cổ phiếu chạm các đường MA để có các mức giá cắt lỗ tốt hơn khiến NĐT đối mặt với nhiều rủi ro hơn là lợi nhuận. Đặc biệt là khi các đường MA cách xa điểm mua ban đầu. Đôi khi, để đạt được mức lợi nhuận bình quân từ 0.6%-4% khi chạm các đường MA, biên độ giảm giá của cổ phiếu đã vượt xa mức đó.

Do vậy, để giảm thiểu rủi ro này, chúng tôi cho rằng NĐT nên kết hợp cả 2 phương pháp cắt lỗ đã nêu trên, đó là lựa chọn ra 1 mức cắt lỗ hợp lý tuỳ thuộc vào khẩu vị rủi ro của mình cũng như độ biến động của từng loại cổ phiếu (có thể 5%-7% từ vùng giá mua), đồng thời xác định thêm cả các vùng hỗ trợ trọng yếu. Trường hợp nếu giá cổ phiếu giảm vượt vùng giá cắt lỗ mà vẫn chưa đến ngưỡng hỗ trợ, NĐT nên thực hiện cắt lỗ ngay lập tức. Và nếu giá cổ phiếu giảm vượt qua các ngưỡng hỗ trợ, song chưa đến tỷ lệ % đặt ra ban đầu, NĐT cũng thực hiện luôn lệnh dừng lỗ tại ngưỡng hỗ trợ. Điều này có thể giảm tối đa nguy cơ khiến NĐT trở thành 1 NĐT dài hạn bất đắc dĩ, gánh 1 khoản lỗ to lớn và tâm lý nặng nề.

| Chọn cổ phiếu thu hút dòng tiền Dòng tiền đang dần trở lại thị trường sau những ngày nhà đầu tư chơi Tết, đem lại cơ hội cho nhà đầu tư có ... |

| Không sợ mất cơ hội Trong báo cáo cập nhật về dòng vốn đầu tư toàn cầu của Công ty Chứng khoán SSI có nêu, tâm điểm ảnh hưởng mạnh ... |

| Bẫy tâm lý Có những sai lầm mà cả các nhà đầu tư dày dạn vẫn mắc phải, trong đó câu chuyện bẫy tâm lý diễn ra khá ... |

Trang Nhi (t/h)

Nguồn TCBS

Phiên bản di động

Phiên bản di động